微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

今年以来,多家房企发布可转债融资计划。其中,恒大、碧桂园等龙头房企发行规模多为百亿元级别。业内人士称,从目前情况看,大型企业获得融资相对容易,中小房企获得融资难度加大。融资规模和成本的差异,导致房企分化加剧,行业集中度将进一步提升。

多用于项目开发

招商蛇口5月27日晚间公告,控股股东招商局集团拟非公开发行不超过150亿元(含)可交换公司债券,发行期限不超过5年。本次可交换公司债券的发行已获得国务院国有资产监督管理委员会批准,尚需获得深交所的同意。

房企融资多数用于新项目开发。以*ST松江为例,其控股子公司江西松江智慧城市建设发展有限公司的两全资子公司江西松江信息技术有限公司、抚州大数据产业园建设发展有限公司,为进一步推动抚州智慧城市项目的开发建设,为抚州智慧城市项目提供运营资金,拟发行私募可转债合计不超过30.02亿元。发行利率采用附息式固定利率,票面利率不超过年化9.3%。

龙头房企成为发债融资的主力军。恒大2018年拟发行180亿港元五年期可转债,年利率为4.25%;碧桂园拟发行约156亿港元的可转债;旭辉控股拟发行于2019年到期的27.9亿港元可换股债券。

海通证券研报显示,2017年,国内地产企业海外发债规模达到3164.6亿元,是2016年的4倍。2018年以来,房地产企业海外发债热情依旧高涨,截至5月20日,今年以来已发行近1900亿元的境外债,发行主体多数为大型龙头房企。

龙头优势突出

相比中小房企,龙头房企的融资规模和融资成本优势突出。新城控股副总裁欧阳捷日前表示,截至今年一季度,120余家上市房企平均负债率超过80%,去年则不到80%。未来房企的融资新门槛是50强,而不是百强。大企业更容易获得融资,中小房企难以获得融资。

Wind数据显示,2017年,130家A股上市房企平均负债率为79%,创近10年新高。2018年一季度,该数据进一步攀升。统计数据显示,在130家上市房企中,超过半数资产负债率超过70%,约三成公司资产负债率超过80%。负债率居高不下,2018年偿债高峰期将来临,房地产行业偿债压力加大。

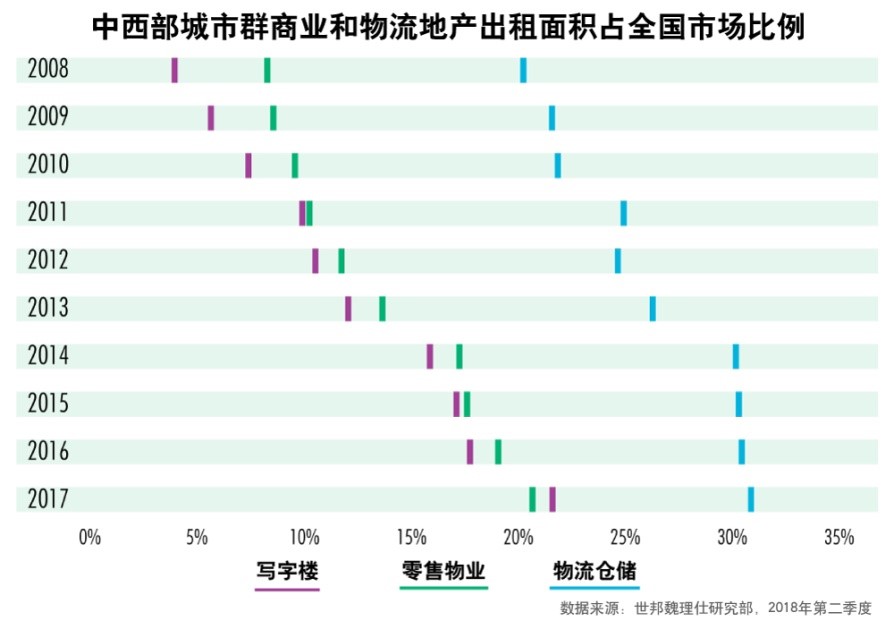

业内人士称,融资规模和成本的差异,导致行业分化加剧,集中度提升。从2018年一季度数据看,130家上市房企合计实现营业收入3031.1亿元。其中,排名前10位公司营业收入1821.6亿元,占比为60%。绿地控股、万科A、保利地产、中南建设四家公司一季度营业收入超过百亿元,合计为1371.4亿元,占比45.2%。

关注中国财富公众号