对认为购买科创板指数基金更划算的投资者来说,其愿望不久将成为现实。

日前,上海证券交易所和中证指数有限公司宣布,将于科创板上市股票与存托凭证数量满30只后的第11个交易日,正式发布上证科创板50成份指数。

中证君采访了多位业内资深研究员,了解到科创50指数与各个指数之间的关系,核心观点让我们一睹为快:

1.从成分股特点来看,科创板50成份指数将与创业板50、中证500指数存在较高正相关性,这可能在指数发布初期就会显现;

2.科创板的开市一定程度上会对科技类个股产生示范效应,不同板块、同一行业、不同上市公司股票可能也会产生横向联动;

3.考虑到目前创业板指数中创新类个股估值偏高,未来投资过程中可关注科创50与创业板50的估值差;

4.对应到股指期货三大现货指数,预计中证500受科创板上市的影响最为明显;

5.建议通过购买科创主题基金的方式参与科创板的投资,此外,在科创板正式上市交易之后,也可密切关注科创板ETF等的投资机会。

科创50将至

对标创业板50、中证500指数

在科创板即将于7月22日开市鸣锣之际,上海证券交易所和中证指数有限公司日前宣布,将于科创板上市股票与存托凭证数量满30只后的第11个交易日,正式发布上证科创板50成份指数。

众所周知,成份指数是目前国际上具有影响力、认知度较高的指数,不仅可以作为衡量市场整体表现的标尺,也是资产配置、投资与风险管理和业绩评价的必要工具。

那我们应如何看待“科创50”指数的投资价值?

多位业内研究人士告诉中证君(ID:xhszzb),对于不具备专业能力的投资者,在对科创板的交易制度及潜在风险没有充分认知之前,通过购买科创主题基金的方式参与科创板投资是一个不错的选择。可以从对标指数——创业板50指数的初期走势和现状对“科创50”指数初期走势进行预测。

一德期货期指分析师陈畅对中证君表示,由于科创板上市公司主要集中于成长性好的高新技术和战略性新兴产业,大多分布于新一代信息技术、生物医药和高端装备等产业。因此从指数相关性角度来看,其与创业板指数,尤其是创业板50指数会有较高的相关性。

资料来源:wind

陈畅认为,从创业板指和创业板50指数行业分布来看,通讯、计算机、电子、医药等行业分别占上述两指数权重的50.2%和56.6%。而上述行业与科创板首批上市公司所属行业类别较为接近。根据Wind数据统计可以发现,绝大多数科创板首批上市公司的发行市盈率都高于行业市盈率,因此,科创板的开市一定程度上会对科技类个股产生示范效应,不同板块、同一行业、不同上市公司股票可能也会产生横向联动。

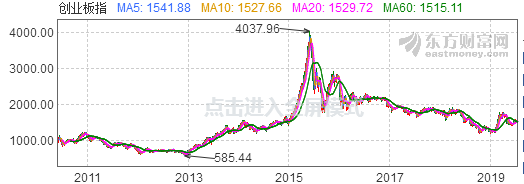

创业板指数历史表现

数据来源:东方财富网

“从指数角度来看,科创50指数的发布可能会对创业板指、创业板50指数、甚至是中证500股指期货(IC)品种造成映射,并带来指数间的联动机会。”陈畅称。

关注科创50和创业板50估值差

科创50指数明确了成份指数样本数量,当科创板上市股票与存托凭证数量不足50只时,全部入选;待数量超过50只后,固定样本数量为50只,有利于集中反映核心上市公司股价表现,同时便于指数型产品跟踪投资。

对于这些个股的初期机会,有分析人士指出,考虑到目前创业板指数中创新类个股估值偏高,未来投资过程中可关注科创50与创业板50的估值差。

据了解,截至今年7月初,已经下跌了四年的创业板指数的PE-TTM(滚动市盈率)仍达49.7倍。“创业板指数估值偏高,还不如以后买科创板指数基金。”有投资者表示,“创业板前十几个大市值的公司,估值都不便宜。”

“创业板和科创板开市大盘都是在3000点附近。成交额也差不多,市场的日均成交额是1000多亿元。”有市场研究人士指出。

除此之外,二者还有两大共同点:上市的品种都是高科技公司;都设有投资者入市门槛。

“相比于主板和创业板而言,由于科创板发行机制、交易规则等方面均与主板存在差异,加上传统的估值方法可能并不适合用于科创板股票的估值,决定了这是一个相对专业的投资市场。” 信达期货分析师郭远爱、吴昕岚表示。

对市场风格有一定影响

科创50指数发布后,对沪深其他指数影响如何?

郭远爱、吴昕岚分析认为,科创板的上市将对市场风格带来一定影响,小盘风格及成长风格阶段性占优。科创板上市企业在行业上与创业板存在一定的类似,都是代表国内高新技术和国家战略的企业,但在定价上又有别于创业板上市企业。类比于创业板,倾向于认为科创板的上市将对市场风格带来一定影响,小盘风格将阶段性占优,而且科创板的映射高度也将强于创业板。对应到股指期货三大现货指数,预计中证500受科创板上市的影响最为明显。

中证500指数发布以来表现

数据来源:东方财富网

其认为,科创板新股上市后“炒新”的预期大幅下降。加之,科创板采用市场化询价,且上市后前5个交易日不设涨跌幅限制,预计科创板新股价值回归将快于A股其他板块的新股。

“对于不具备专业能力的投资者,在对科创板的交易制度及潜在风险没有充分认知之前,我们倾向于建议通过购买科创主题基金的方式参与科创板的投资。此外,在科创板正式上市交易之后,也可密切关注科创板ETF等的投资机会。” 郭远爱、吴昕岚建议。

Wind数据显示,截至今年一季度末,股票型基金中的被动指数型基金和指数增强型基金总体规模接近9500亿元,结合二季度新成立指数基金规模,我国股票类指数基金规模已突破1万亿元,成为市场不可忽视的一股力量。

此外,值得一提的是,科创板股票与存托凭证将于2020年1月22日起按照现行指数规则纳入上证综指,纳入上证成份指数样本空间的规则将在指数专家委员会审议后另行公告。

原标题:最关心开市后科创板和创业板如何联动?“科创50”指数将至,能否成为万亿资金新宠,看五大关键点