中国财富网讯(田欣鑫 游齐昊)“十年努力奔小康,一场大病全泡汤”,无论是《流感下的北京中年》,还是《我不是药神》,无一不触动着国人的神经,即便情况较为稳定的中等收入人群,也随时面临“因病致贫”的问题,稍有健康风险便落入贫困的行列。

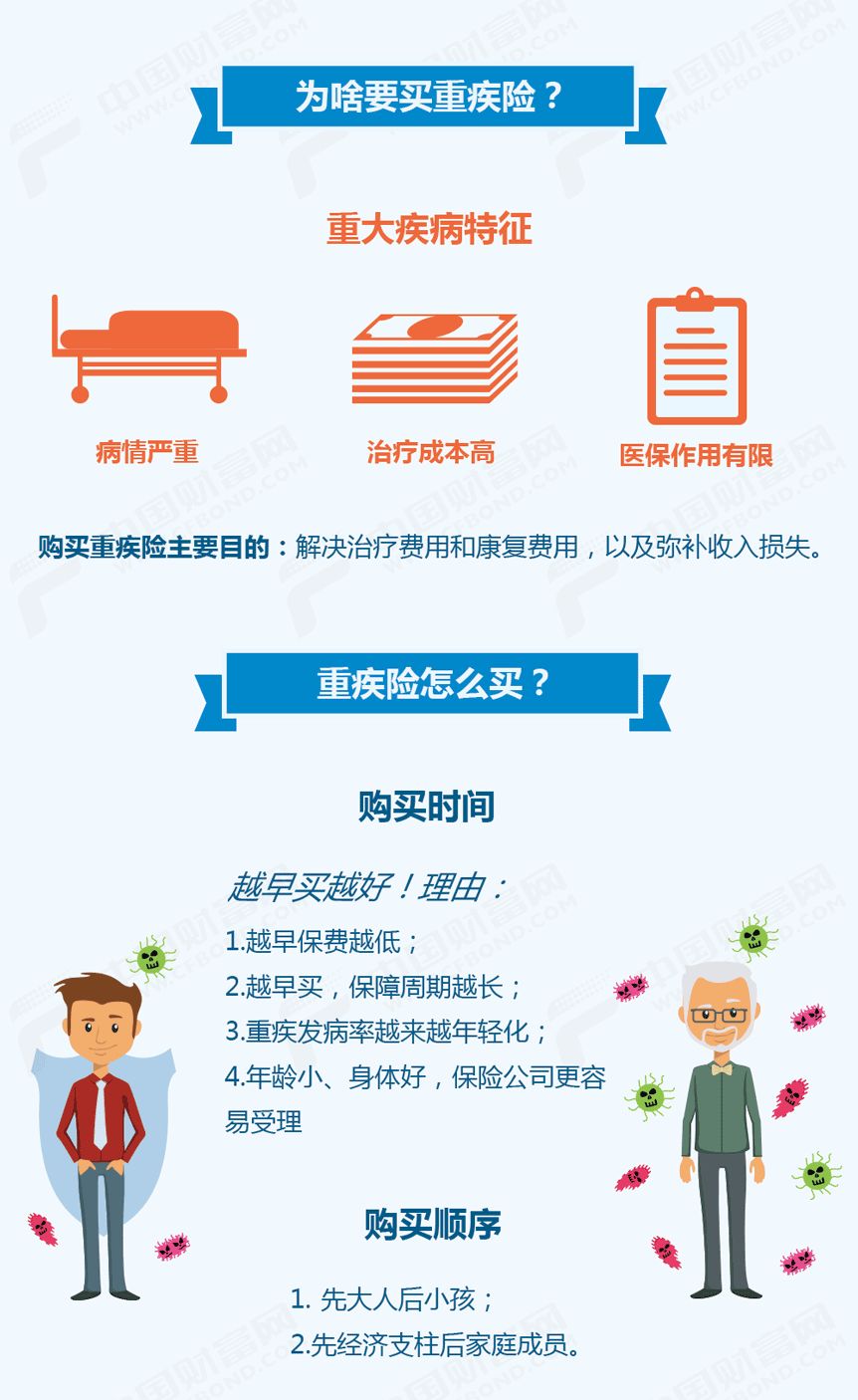

作为国民必备的重疾险,尤其是保证续保、对中老年人更友好的终身重疾险,不但能帮助转嫁几十万花费的大病风险,还能解决康复费用,弥补收入损失。如何配置适合自己的终身重疾险?购买多少保额的产品才能有效防范风险?投保终身重疾险有哪些注意事项?

中国财富网近期推出系列报道,就人身保险系列产品的选购指南,邀请“人身保险产品月度排行榜(消费者推荐)”上榜险企释疑消费者备受关注的问题。本期采访了弘康人寿销售板块首席运营官郭翔,以及弘康人寿市场部总经理助理赵涵,就终身重疾险的相关问题作出解答。

终身重疾险有何优势?

可控性+确定性+综合性保障

终身重疾险是针对一些常见的重大疾病所给付的终身保障,被保险人在缴纳一定年限的费用后,若发生身故或患上保险合同指定的疾病,保险公司将按照合同约定的额度进行赔付,其中身故责任与疾病责任只赔付一项。

相对于医疗险、寿险等,终身重疾险有自己独到的优势。郭翔解释,医疗险属于短期险种,保障期间一般以一年为限,现在市面上虽然有续保达6年的产品,但续保的价格可能会增加,而终身重疾险每年的保费均衡,投保人对未来几十年的保费预算可控。

再者,医疗险的责任是以发生的医疗费用为上限,终身重疾险除了治疗费用以外,还包括被保险人治疗后期的其他费用支出,以及可能会因为失去工作而带来的收入补偿,因此,与医疗险相比,终身重疾险的保障更具可控性和确定性。

与寿险相比,寿险产品仅以保证身故责任为主,而终身重疾险以疾病发生为主,且一般产品都会含有身故保险责任。以“弘康哆啦A保重大疾病保险”产品为例,既覆盖105种重大疾病和55种轻症疾病,又带有身故责任,可以为被保险人提供一个综合性的保障。

应购买多少保额的产品?

建议按30万元保额起步配置

对于需要配置多少保额的定期重疾险才能有效防范风险的问题,郭翔表示,根据各家公司公布的理赔报告,大部分的理赔金额在10万元左右,有的公司甚至在5万元左右。而据行业数据观察,保额30万元起步较好,一是现在市面上很多互联网渠道的重疾险产品比较便宜,即便25岁左右刚工作的年轻人也能负担30万保额的产品;二是30万保额的产品已基本能覆盖很多重大疾病的治疗费用和其他补偿费用。

郭翔最后打趣,“终身重疾险应按30万起步的保额配置,但如果家里‘有矿’的话,50万也可以”。

中国财富研究院日前发布的《2018年中国人身保险产品研究报告》向消费者提供了一个简单的配置原则,即保费支出占年收入的10%,保额是年收入的10倍,也就是“双十原则”。若以家庭为单位考虑,在家庭、个人财务信息不完整的情况下,推荐保额为家庭年收入的 3倍至5倍。

如何配置终身重疾险?

不同阶段人群配置不同责任产品

对于终身重疾险的配置问题,郭翔表示,根据数据观察,不带身故责任的终身重疾险产品中,25岁至35岁是主力购买人群;带身故责任的产品中,30岁至35岁是主力购买人群。因此,建议年轻的消费者购买不带身故责任的产品,先保证满足至70岁左右的重大疾病保障,因为大部分重大疾病在70岁之前的发生率会很高。而随着收入增加,30岁至35岁的消费者就应该补充终身重疾的保额及覆盖责任范围。

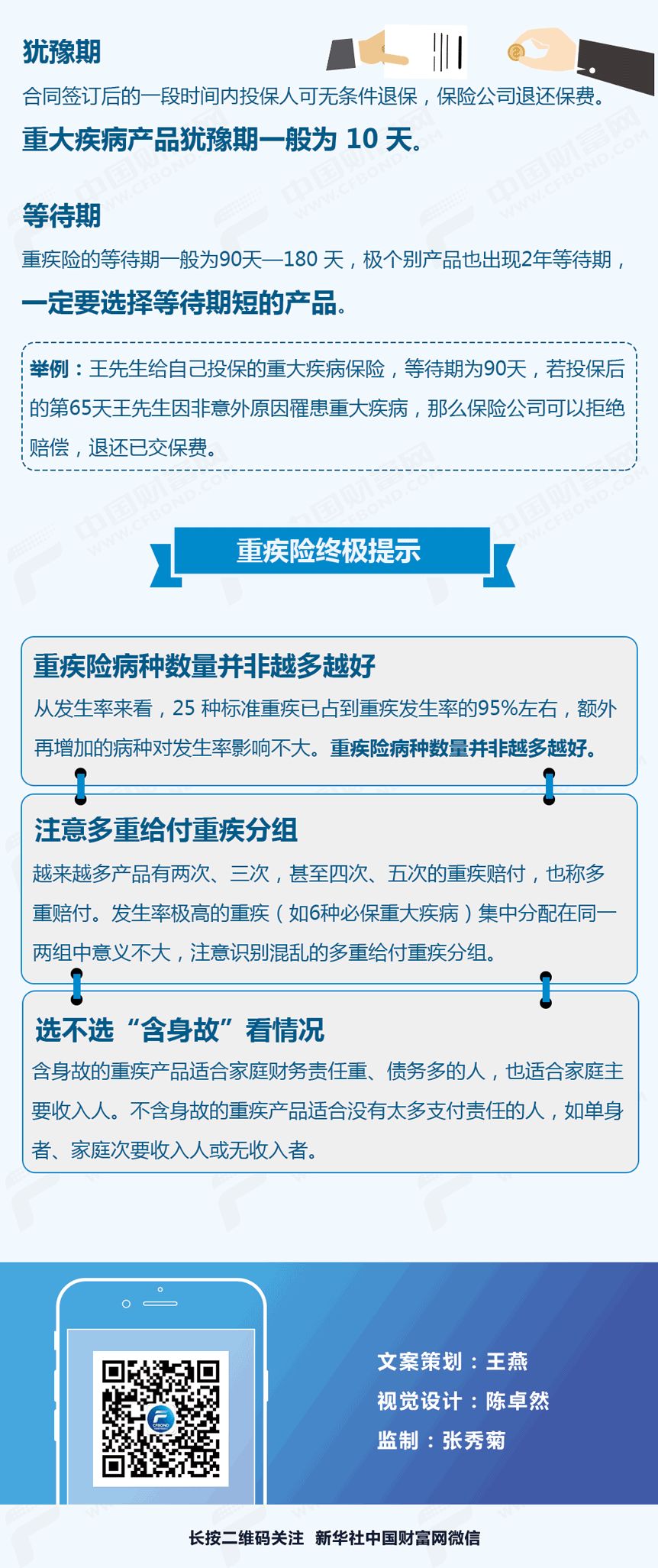

《2018年中国人身保险产品研究报告》建议,定期重疾险越早购买越好,因为越早购买保费越低、保障期间越长,对消费者而言产品性价比越高。且在身体状况良好时购买,保险公司的承保程序相对简单,而当身体的某些指标不合格时,很可能带来保险公司的加费、拒保和除外等非标准化处理。

如何选择不同种类的终身重疾险?

消费型+多次赔付型+30年缴费期限

现在市面上在售的重疾险有覆盖疾病种类越来越多的趋势,且由于保障病种数量增多,保费也越来越高昂。赵涵指出,2007年原中国保监会和中国行业医师协会共同发布了重大疾病的规范定义,详细规定了重大疾病保险必须包含6个比较核心的重大疾病,包括恶性肿瘤、脑中风后遗症等。后来监管又扩展到了25种重大疾病类型,根据银保监会发布的数据来看,规定的25大疾病种类已经最高占到重疾发生率的95%左右。所以消费者在选择重疾险的时候,覆盖疾病的种类并不是应该考虑的最核心因素。

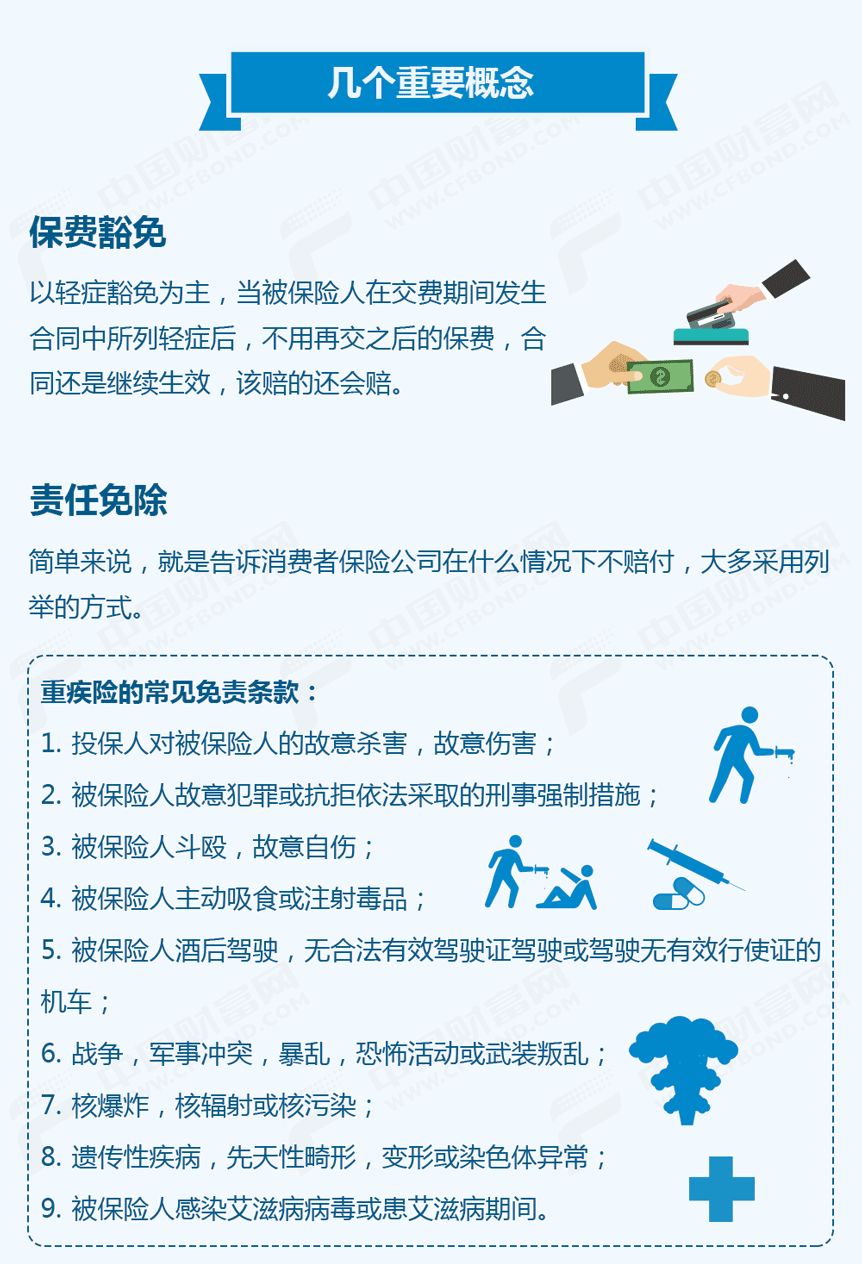

如何选择一款合适的终身重疾险?赵涵表示,消费者首先要明白自己投保的目的,是获取保障还是投资理财,对应的也就是配置消费型重疾险还是返还型重疾险。由于理财功能完全可以用其他手段实现,因此建议消费者还是配置消费型重疾险,可以用最少的保费获取最高的保额。

其次就是身故责任的选择,依然要遵循以最小保费获取最高保额的角度去甄选产品是否含有身故责任。《2018年中国人身保险产品研究报告》显示,含身故的重疾险与不含身故的重疾险相比,后者较便宜,就性价比来看,含身故的重疾产品适合家庭财务责任重、债务多(比如房贷车贷等)的消费者。而不含身故的重疾产品则适合对其他人没有太多支付责任的消费者,如单身者、家庭次要收入人或者无收入者。

第三是给付次数的选择,建议在预算充足的情况下选择多次赔付的终身重疾险,因为一次赔付型重疾险虽然相对价格低,在多次赔付重疾险或将在中老年易患重疾时期发挥更大的作用。

郭翔则建议在选择缴费期限的时候,建议选择30年的缴费期,因为缴费期限越长,每年缴出的金额就越少,在收入不高的的早期就可以用较少的预算覆盖较大的保额。

终身重疾险还有哪些优化的地方?

差异化定价、降低重疾发生率、加强互动

对于消费者来说,重疾险属于刚需的产品品类,所以各家险企进行的创新较多,产品也一直处于小幅迭代的过程中。赵涵认为,对于未来短期的创新,可能趋向于区别人群并进行差异化定价,例如身体健康情况较好的人群将以更低的费率享受到同等的保额。

而从长期来看,随着健康管理的普及,重疾险的终极目标就是降低重疾的发生率,例如美国部分地区会对50岁以上的人群进行规范肠镜检查,肠癌的发生率得以显著降低。即通过保险产品的健康管理,让消费者能够定期检测健康数据,降低重疾的发生率,让险企与消费者实现双赢。

另外,由于终身重疾险虽然保障期限长,但客户在买完产品之后并没有太多与保险公司的联系,因此,郭翔指出,终身重疾险产品的设计可以增加一些健康服务或运动服务等,通过服务保证客户能够与公司和产品进行良好互动。

附:重疾险选购指南

关注中国财富公众号