各地政府组织的纾困基金仍在忙于解救股权质押风险凸显的上市公司,但是成效如何?如今不乏一些地方国资触及纾困“雷区”,到底应该怎么救?救什么?纾困的困惑叠生。

12月14日,由中国最早的创投机构基石资本主办的“宏观经济与救市之道”论坛在深圳举行。

在论坛上,基石资本董事长张维针对目前资本市场遭遇的股权质押风险下,声势浩大的纾困基金救市做法发表了看法,他认为综合各国经验,特殊时期的资金入市应该坚持“救急不救穷”,“不是什么企业都要救,要救有产品、有市场、有发展前景,仅仅因为特殊原因而造成流动性暂时性困难的民营企业。”

A股市场几乎“无股不押”

今年以来,由于宏观环境发生变化,尤其是中美贸易摩擦和经济下行趋势不逆转等各方面压力,资本市场开始迅速回调。

张维表示,今年以来,A股上市公司几乎“无股不押”,而股权质押风险凸显的领域又集中在民营企业。

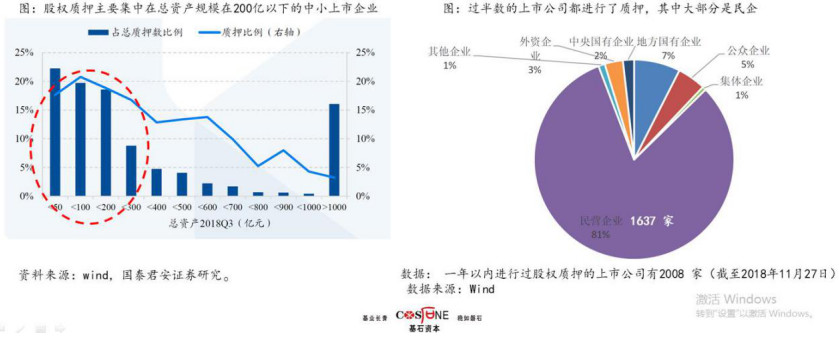

中登公司数据显示,截至2018年 10月,两市3485家公司存在质押,占比约98%,质押总市值约为4.3万亿,市场质押股数占总股本约为10%。由于A股走势持续下行,质押总市值下降的同时质押数量明显上升,若股价持续下挫或震荡幅度过大,高质押比例的上市公司大股东将面临被强制卖出风险,股权岌岌可危。

根据Wind数据,截至2018年11月27日,我国一年以内进行过股权质押的上市公司有2008家,其中有1637家民营企业,占所有质押公司的81%,占所有上市民营企业的75%,占A股所有公司总数的56.4%,总规模4.6万亿元左右,占总股本的10%。

张维认为,平仓后上市公司加剧风险传导性,易引发系统性风险,而对接受质押股的金融机构、购买股票的普通投资者乃至整个资本市场都形成负面作用。

因此,股权质押点燃券商、银行等金融机构风险,而2019年起将临赎回高峰,无疑令大市雪上加霜,增加投资者风险。

“股权质押的野蛮生长,折射出大肆扩张的企业经历去杠杆后的融资窘境,以及业内的恶意套现行为。”张维说。

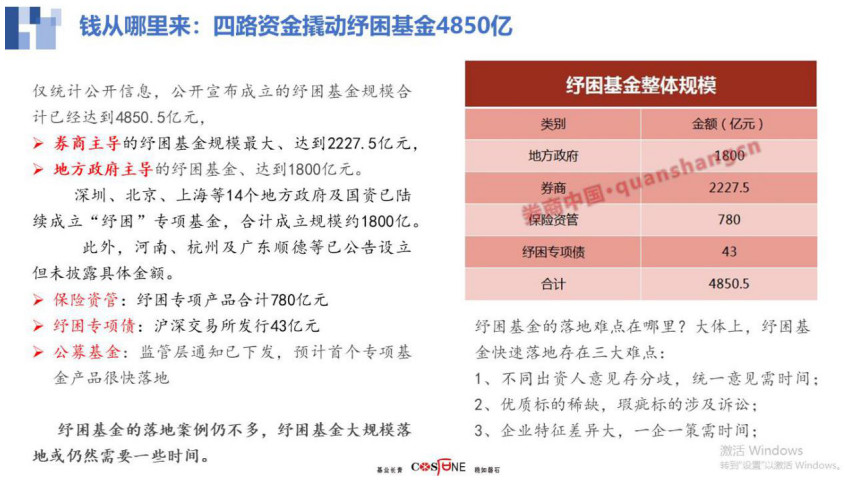

因此,为了防范股票平仓加剧风险的传导性,各地政府驰援上市公司,纷纷成立纾困基金,据券商中国记者统计,包括地方政府、券商、保险资管和纾困专项债合计持有4850.5亿元。

纾困基金触雷频发

不过,就在各地驰援上市公司,齐心协力纾困过程中,也发生了一些令市场意想不到的怪象。

“在这一轮纾困救市的旋风中,一堆忽悠高送转的公司转身炒回购去了,一堆基本面堪忧的妖股被游资捧上了天,一堆顶着纾困名义的大股东玩起了金蝉脱壳暗度陈仓的把戏。”张维表示。

因此,张维归纳至少对以下类型的上市公司承接股权时要慎之又慎:主业惨淡,营收和利润微博,只剩下壳价值的垃圾股;

上市公司通过跨行业并购催肥利润,存在太多水分,商誉损失风险极大;

股票价格图存在坐庄操纵的痕迹,价格高高在上,高于2014年牛市启动点,甚至还处于2015年牛市顶峰期水平附近;

长期停牌,没经受过去半年的熊市挤泡沫,用停牌前的虚高价格和国资谈交易;

无资源或地域垄断优势,完全竞争性或人力资本密集性行业,大股东欲清仓走人;

大股东高位质押套现,套现资金没做等值的有效投资,挥霍豪车豪宅,甚至已经转移财产到境外准备做甩手掌柜。

举例而言:

(1)国资并购的高风险案例——金力泰,随着股价下跌业绩下滑,国资股东浮亏严重。

1月23日:公司公告,控股股东拟转让15%给中国国防金融研究会下属公司。

2月8日:公司公告,控股股东质押的股份逼近平仓线,可能影响上述控股股东转让股权,紧急停牌,6月复牌后连续6个跌停板。

业绩下滑:2017年扣非净利润同比下降32%,2018前三季度扣非净利润同比下滑90%。

同时中了交易市盈率过高+业绩下滑的陷阱。

(2)国资并购的高风险案例——达华智能,估值过高+业绩下滑的典型。

11月2日公告,大股东拟将其持有的上市公司23.51%全部持股转让给福州国资,交易价格8.7元/股合计超过22亿元。

公司2010年上市,曾经是非接触IC卡市场的龙头,但该行业迅速成为夕阳产业利润微薄,后续开展了跨行业跨国界的十多次并购,组成包括物联网、网络电视、网络金融的业务矩阵却没贡献任何积极的利润,尤其在被交易所否决后依然坚持收购的中植系租赁公司,帮助中植系套现10亿如今却成为吞噬公司利润的黑洞,但达华智能大股东前后却套现约40亿元。

今年公司巨亏,即便以2017年报表利润衡量,按拟交易价格计算的公司市盈率也达到67倍,亦属于估值过高+业绩大幅下滑的典型。

(3)获纾困资金后抛出高送转分红方案——正业科技。

11月8日,正业科技曾经发布公告,公司或其实控人曾经得到“纾困”,获得东莞地方国资企业约4.16亿资金支持。“纾解上市公司因大股东股权质押比例较高带来的融资压力”。

11月15日起,公司部分董监高及其亲属共7人合计减持29.53万股,合计约市值605.653万元。“到底是为谁纾困”引起争议。

11月22日,深市首份2018年业绩预告出炉,正业科技2018年度利润在预增10%—40%的前提下,同时推出一份高送转分红方案。

公告显示,分配议案为,拟以截止2018年12月31日的总股本为基数,向全体股东每10股派发现金股利人民币4.2元(含税),同时以资本公积金向全体股东每10股转增9.5股。该笔分配预案随机成为过去半年以来,A股上市公司最为豪爽的分配方案之一。

高送转的大背景下,正业科技究竟是业绩良好还是存在困境,其不由让人困惑。

(4)获得纾困资金的支持后马上进行减持:博天环境

博天环境在2018年11月初获得北京市海淀区国资委与江苏银行北京分行战略合作协议框架下的首笔5000万元纾困贷款(后续还有5000万),公司股价当周累计上涨28.31%。

11月19日公司发布公告,其在上市(IPO)前以创投身份入股的第二、三、四大股东,“清仓式”减持所持股份,合计持股达31.35%。

公司业绩虽然一直保持增长,但负债及现金流情况一直不乐观,资产负债率接近80%,而经营性现金流持续为负。

各国经验:纾困基金如何运作?

张维介绍,从总体来说,特殊时期救市有很多国际经验,无论是美国、日本还是中国香港及中国台湾都有一些经验,救市需要坚持“救急不救穷”等原则。

例如,2008年金融危机中,美国财政部和美联储设立了初始计划使用资金规模为7000亿美元,实际使用超过4000亿美元的困境资产纾困计划。该纾困基金有多个支持方向,包括支持在金融危机中处于破产边缘的金融机构、汽车行业支持计划、房地产业救助计划、小企业贷款计划等。

张维表示,从投资组合的全局看,根据美国财政部的报告,截至2018年财年,经过10年运作的4000亿美元的纾困基金,收回最初资助金额的103%,才刚刚开始赚钱。

“政府纾困基金的收益不单看财务回报,政府纾困基金有更多为了维护经济系统性稳定的考量。”张维说,不过,这一做法短期内激活了美国经济,也带来了一些负面影响,包括加剧了整个收入分配的不平衡,群体间财富差距加大,后续引发“占领华尔街运动”等。

因此,对于特殊时期的资金入市,张维建议,纾困首先要坚持“救急不救穷”,保证纾困的战略目标实现。“这从根本上决定了救助的目标和手段,不是什么样的企业都要救。”

针对A股上市公司和民企的情况,有些的确主营业务有竞争力,业绩也长期稳定,管理层也有进取心,“只是因为各种原因暂时遇到资金链紧张、流动性不佳的问题、出资帮它们渡过难关,是必要的。”张维说,如果在市场大跌的情况下仍然不出手,可能导致风险扩大化,甚至出现系统性风险。

与此同时,张维认为,对于有些缺乏竞争力又不思进取的公司,经营困难不是一时的,而是长期存在的,对于那些属于落后产能的企业不能逆时代潮流去扶植,否则不利于市场自然出清。

“也不要涉足僵尸企业和基本面太差的‘壳企业’,更不能为了趁低价抄底捡便宜,甚至抢‘壳’,以图名利双收。”他补充说。

其次,判断救市政策是否成功的标准,不仅要看“战时”的效果,还要立足长远,对退出后的市场表现做出足够的判断。

张维认为,决策者要关注的不仅仅是一时的安稳,更需要系统考量全局。他特别强调,救市措施可以一时止血,对市场体系的完善才是使得市场重归信心的重中之重,要努力做到让信心来自体系,通过法制化进程与体系化管理来统一投资和融资双边的期望。

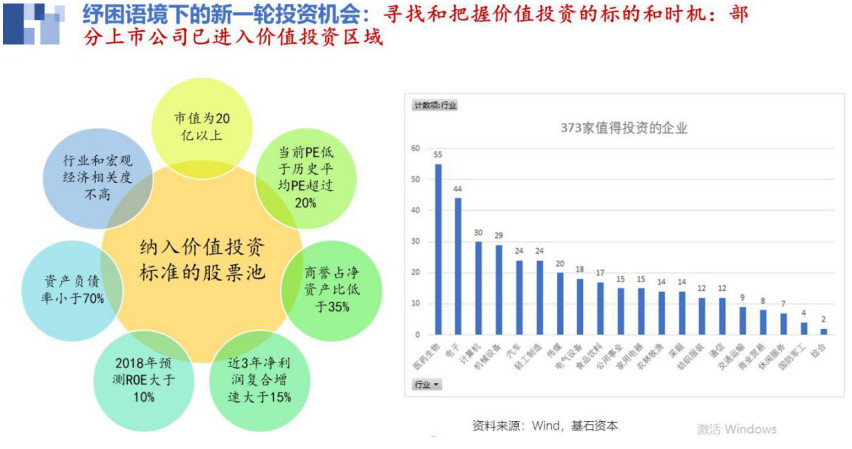

张维表示,从基石资本自身来看,看好纾困情况下的新一轮投资机会,在寻找和把握价值投资的标的和时机。

张维认为,部分上市公司已进入价值投资区域,从多个角度来判断,基于以下因素来考虑:市值为20亿以上、当前PE低于历史平均PE超过20%、资产负债率小于70%、2018年预测ROE大于10%、近3年净利润复合增速大于15%、商誉占净资产比低于35%进行选择,纳入价值投资标准的股票池有373家,从行业分布来看,包括医药生物、电子、计算机、机械设备、汽车、轻工制造等等。

(原标题:基石资本张维:被纾困公司频频上演金蝉脱壳把戏,纾困六类股权要慎之又慎)