A股上市银行2018年半年报全部披露完毕。整体看来,26家A股银行交出了亮丽的答卷。26家上市银行上半年合计实现净利润8266.7亿元,同比增长6.49%;实现营收2.09万亿元,同比增长6.29%;上半年不良贷款率为1.55%,较去年末下降0.04%;上半年贷款总额达82.57万亿元,较去年末增长6.4%。从经营绩效来看,上半年城商行平均经营绩效最高,其次是农商行,国有大行平均经营绩效最低。交行经营业绩惨淡。

1. 多数城商行、农商行净利增速超10%

26家上市银行上半年合计实现净利润8266.70亿元,同比增长6.49%,较去年同期的增速提高1.35%,较今年一季度继续提升。

微观上来看,26家银行上半年净利润均同比增长,其中12家公司净利润同比增幅超过10%。8家城商行中,除北京银行外,其余7家净利润增速均超10%,其中成都银行增速最大,为28.48%。5家农商行中,除江阴银行外,其余4家净利润增速均超10%,其中常熟银行增速最大,为24.55%。8家股份制银行中仅招商银行净利润增速超10%。5家国有大型商业银行(简称国有大行)净利润增速均为个位数,其中农业银行增速最大,为6.63%。

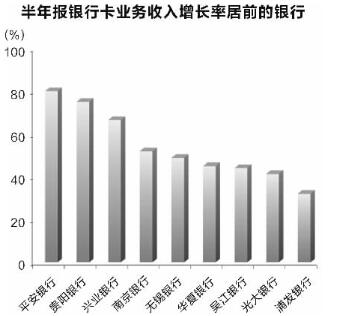

2. 9家银行上半年银行卡业务收入增幅超30%

26家上市银行合计实现营收2.09万亿元,同比增长6.29%,增速较去年同期回升明显(2017年上半年营业收入同比下降1.06%),较今年一季度继续提升(一季度增速为2.8%)。下面对营收进行分解:

第一,上半年实现净利息收入保持平稳。26家上市银行2018年上半年实现净利息收入同比增速为6.41%,基本保持平稳。微观来看,城商行和股份制银行的净利息收入改善明显,其中城商行上半年净利息收入同比增速较一季度提升4.51个百分点,股份制银行同比依然负增,但降幅较一季度收窄2.74个百分点。

2017年以来,随着经济发展放缓、金融监管趋严影响,银行资产规模扩展的速度平稳下来,净息差一度收窄,行业利息收入的增长受到一定冲击,其中对股份行和城商行的影响最为明显。2018年以来已有三次定向降准,货币、信贷政策已有较大的调整。7月23日国务院常务会议提出“积极财政政策要更加积极”、“稳健的货币政策要松紧适度”。这进一步确认政策有较大调整。

在宏观政策边际宽松的背景下,预计下半年股份制银行和城商行利息收入的改善仍会持续。此外,大行上半年净利息收入增速为8.86%,较一季度有所放缓,主要受息差边际改善放缓的影响,但绝对增速水平依然较优。农商行上半年净利息收入同比增速达到12.22%,改善延续。

第二,手续费及佣金净收入由负转正。2018年上半年上市银行合计手续费及佣金净收入同比增速为1.04%(一季度增速为-1.87%),增速由负转正,虽然资管新规、规范银信业务和委贷管理等监管措施的影响导致手续费增长依然承压,但随着各家银行在信用卡业务上的持续发力,相关收入增长迅猛,成为拉动各行手续费收入增长的重要因子。在明确披露银行卡业务收入的22家银行中,19家实现了同比增长,17家增幅均超10%。平安银行的银行卡业务收入以80.14%的增速领跑。整体来看,股份行和中小银行的银行卡业务收入增幅较大,9家银行同比增幅超30%。