前不久,“股神”巴菲特押注医药股的消息在市场引起轩然大波。

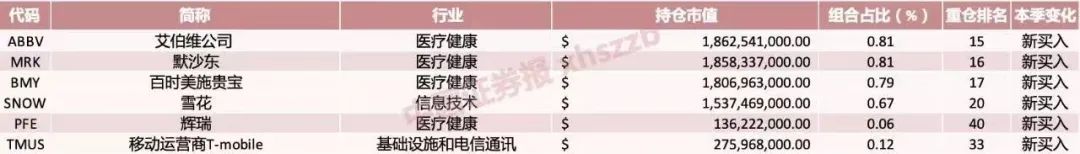

巴菲特旗下伯克希尔·哈撒韦公司三季度新建仓的6只股票中含4只医药股

来源:SEC

注:这4只股票是全球生物制药龙头,均位列全球生物制药500强的前列。三季度末,巴菲特对艾伯维的持仓约18.6亿美元(折合人民币约122亿元)。

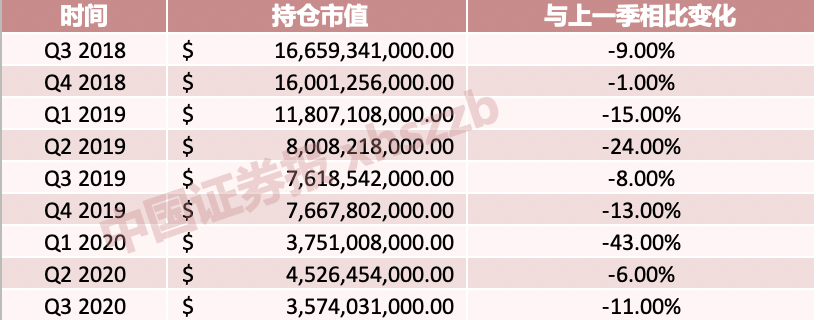

不过,巴菲特新建仓的医药股中的一只,却被另一美国长线投资巨头资本集团至少连续9个季度减持,持仓市值从166.59亿美元缩水至35.74亿美元,从第一大重仓股跌出前十大重仓股。

一边是叱咤资本市场半个多世纪的“股神”新建仓,另一边是万亿长线投资巨头持续减持,谁对谁错?

资本集团连续9个季度减持

这家被资本集团连续9个季度减持的公司就是艾伯维。

截至三季度末,艾伯维位列资本集团的第19大重仓股,持仓市值为35.74亿美元。虽然,乍一看艾伯维在资本集团的持仓中所占的分量依然不轻,但是,要知道艾伯维曾是资本集团美股持仓的第一大重仓股,而经过9个季度的连续减持后,它已经跌出前十大重仓股,滑落至第19位。

艾伯维股价走势

来源:雅虎财经

艾伯维股价从2018年2月达到高位之后,一路震荡,至今仍未超越高位。

中证君梳理材料发现,资本集团自2018年三季度以来连续9个季度减持艾伯维。持仓市值也从2018年三季度末的166亿美元缩水至35.74亿美元。

资本集团近年来对艾伯维的持仓情况

根据美国证监会13F文件整理

11月初,SVB Leerink分析师Geoffrey Porges维持艾伯维公司的“跑赢大盘”评级,但将其目标价从122美元降至119美元。此外,华尔街很多分析师依然对艾伯维给出了买入评级。Geoffrey Porges认为疫情之后,艾伯维的表现可能会进一步改善。尽管短期来看,分析师对艾伯维的表现仍持乐观态度,但长期来看,或许它已经不是资本集团最钟爱的医疗健康类企业了。

长线投资巨头

资本集团是总部位于美国洛杉矶的长线投资巨头,截至2019年底管理规模达2.06万亿美元。

资本集团以深度研究、长期限投资著称,国内的投资大佬赵军就非常推崇资本集团。

三季度末,资本集团美股组合的持仓市值达3331亿美元。其中,前十大重仓股占组合比例33.74%(比巴菲特持股分散多了)。

截至三季度末,资本集团美股组合的前十大重仓股为微软、奈飞、脸书、亚马逊、博通、雅培、安进、吉利德、联合健康、万事达。信息技术和医疗健康占绝对主导地位。前十大重仓股中,4只医疗健康股的持仓市值合计已达323.47亿美元。

资本集团美股持仓的前十大重仓股

来源:SEC

其中,雅培、安进、吉利德被资本集团持有时间已经超过十年。以保健品公司雅培为例,2007年四季度,资本集团初次买入。2007年四季度末雅培股价约27美元/股,它的最新股价为110.89美元/股。初次买入之后,雅培股价上涨了3倍多。

资本集团的前十大重仓股中,医疗健康占据4个席位,此外,资本集团对医疗健康重仓股持有超过10年,这些信息足见资本集团对医疗大健康赛道的重视。

资本集团:医疗健康领域投资要放眼未来10年

以长线投资著称的资本集团,眼光显然不局限在下季度或者最近一两年。

在今年10月发布一篇研究报告中,资本集团基金经理Rich Wolf 表示:“我们正处于医疗健康创新的浪潮中。我们不仅每天都能听到关于新药研发、诊断手段创新方面的新闻,而且研究工具、诊断和远程病人监护等方面都在取得进展,这些合起来会改变医疗健康板块的前景。”

Rich Wolf说,现在大家都聚焦在新冠肺炎疫情上,但资本集团的课题是找到未来10年医疗健康领域的大机会。在这篇报告中,资本集团援引数据指出,到2025年,美国的医疗健康支出将接近5万亿美元,比2020年增加11750亿美元。Rich Wolf认为,以10年为期限,基因图谱、远程诊断都是值得关注的方向。

资本集团认为到2025美国的医疗健康方面支出将大幅增加

来源:资本集团报告

关注中国财富公众号