原标题:实控人是马云!蚂蚁集团快速回复科创板审核“21问”,你想知道的全在这里!

赶考科创板的蚂蚁集团,“答题”速度飞快。

9月7日晚,上交所披露了蚂蚁集团首轮问询回复,一共6大类21个问题。而完成这份197页的答卷,蚂蚁集团仅用了6个工作日,这对同步推进“A+H”上市操作的蚂蚁集团来说,算得上效率惊人了。

在问询回复中,蚂蚁表达了对于科创板上市的决心和信心,阐述了A股与H股发行的关系。

公司表示:在A股发行的同时,公司正在同步申请H股发行。公司的A股发行和H股发行两者并非互为条件。如果公司由于任何原因未按计划进行H股发行,或如果公司在H股发行中发行的H股数量减少,或公司H股的实际发行价不在H股发行的估计价格范围内,A股发行可能仍会进行。

有意思的是,蚂蚁集团在回复中明确,其实控人是马云,与阿里巴巴集团不受同一实际控制人控制。

6个工作日“答题”

8月25日晚间,上交所受理蚂蚁科技集团股份有限公司(简称“蚂蚁集团”)科创板上市申请,中金公司、中信建投为公司联合保荐机构。同日,蚂蚁集团向香港联交所递交A1招股申请文件(A1 Application Proof)。

8月30日,蚂蚁集团就进入“已问询”状态。根据9月7日晚公布的问询函回复,蚂蚁集团共被问及6大类21个问题,涵盖发行人股权结构及董监高基本情况、发行人业务、公司治理与独立性、财务会计信息与管理层分析、重大事项提示和风险因素等。

马云控制蚂蚁集团,不控制阿里

对于这家C轮(2018年)融资估值已达到1500亿美元的巨无霸公司,监管部门都问了啥,蚂蚁集团又是如何回答的?

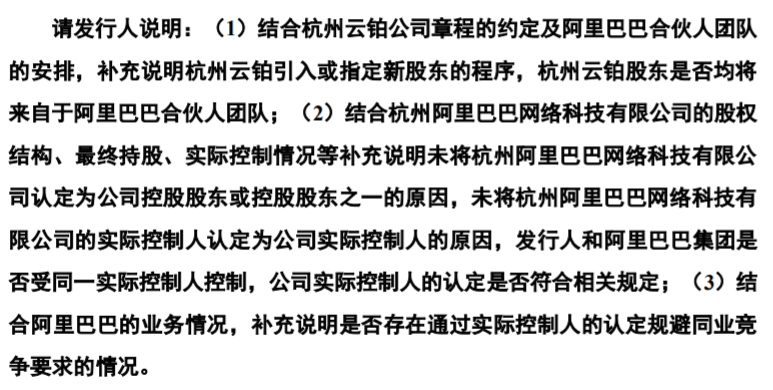

记者注意到,在这份近200页的披露文件中,上交所共问询了6大类21个小问题。首先被关注的是公司股权结构及董监高基本情况,控制权稳定与否、以及与阿里巴巴之集团间是否受同一实际控制人控制、公司实际控制人的认定是否符合相关规定等问题,被要求披露和说明。

对于以上相关问题,蚂蚁集团在问询回复中披露了《杭州云铂章程》所涉及的相关具体内容,并表明:基于上述安排,马云能够实际支配杭州云铂股东会与行使蚂蚁集团股东权利相关事项的表决结果,并通过杭州云铂控制的杭州君瀚及杭州君澳间接控制发行人50.5177%的股份,为发行人的实际控制人。根据相关章程及协议,在杭州云铂股东会相关决议事项上,井贤栋、胡晓明及蒋芳为马云的一致行动人。

蚂蚁集团在问询回复中表示:发行人与阿里巴巴集团并非受同一实际控制人控制。

细解业务模式

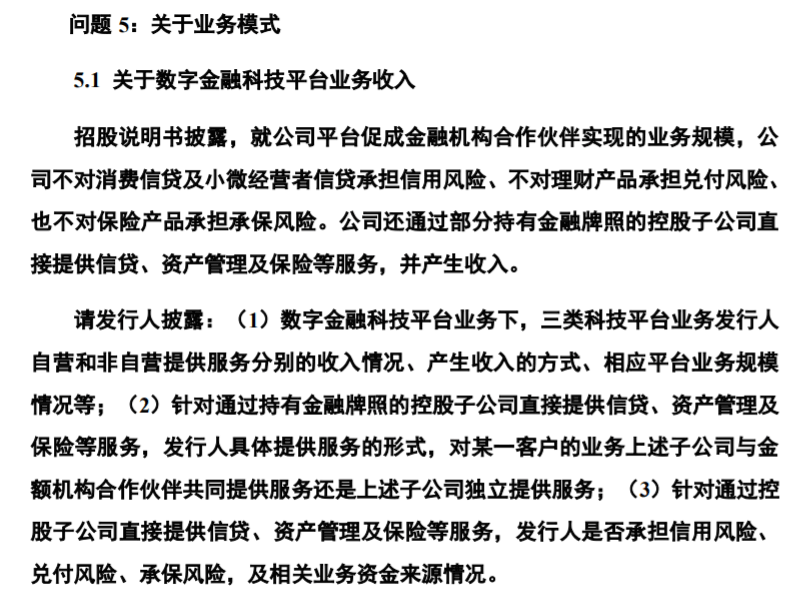

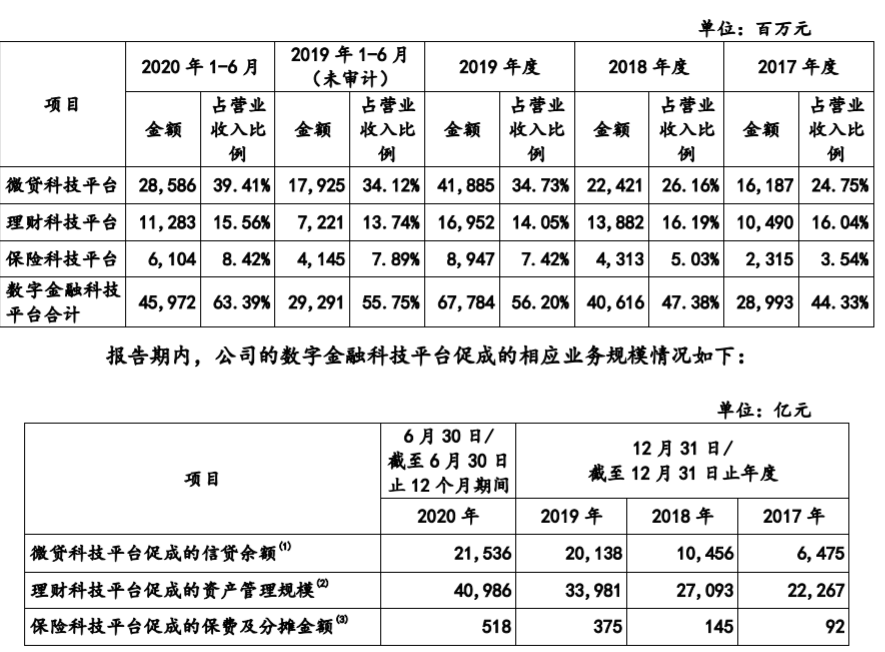

在业务模式的相关问询中,“数字金融科技平台业务收入”的问题被首先问及,在回复中,蚂蚁集团进一步披露了公司数字金融科技平台收入的具体构成。

蚂蚁集团表示,公司向金融机构合作伙伴提供数字金融技术支持、客户触达及风险管理方案,助力金融机构有效触达更广泛的客群,并提供包括消费信贷、小微经营者信贷、理财及保险在内的各类服务。

公司提供的服务包括微贷科技平台、理财科技平台、保险科技平台。金融机构合作伙伴包括商业银行、基金管理公司、保险公司、信托公司、证券公司及其他持牌金融机构。公司直接或间接地基于公司的平台促成金融机构合作伙伴的业务规模,主要以技术服务费的形式取得收入。

公司称,蚂蚁集团的数字金融科技业务定位于金融科技开放平台,致力于通过科技创新,联合广大金融机构服务极其广阔的大众消费者和小微企业,推动个性化、场景化和智能化的数字普惠金融服务的发展。在此过程中,公司需要通过持有金融牌照的控股子公司更好地推动数字金融科技平台的产品及服务的不断创新及发展。

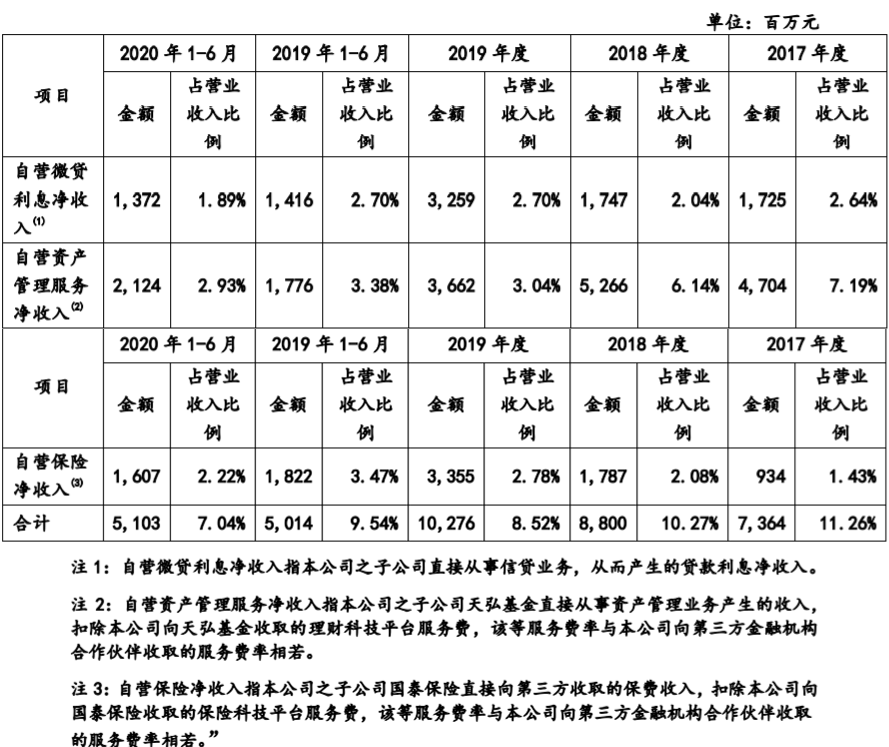

在前述考虑下,公司持有金融牌照的控股子公司直接提供了部分数字化的信贷、资产管理及保险等服务,因此产生了一定的自营微贷利息净收入、自营资产管理服务净收入及自营保险净收入。

报告期内,随着蚂蚁集团不断推动开放、合作的平台模式,自营微贷利息净收入、自营资产管理服务净收入及自营保险净收入合计占营业收入的比例不断下降。

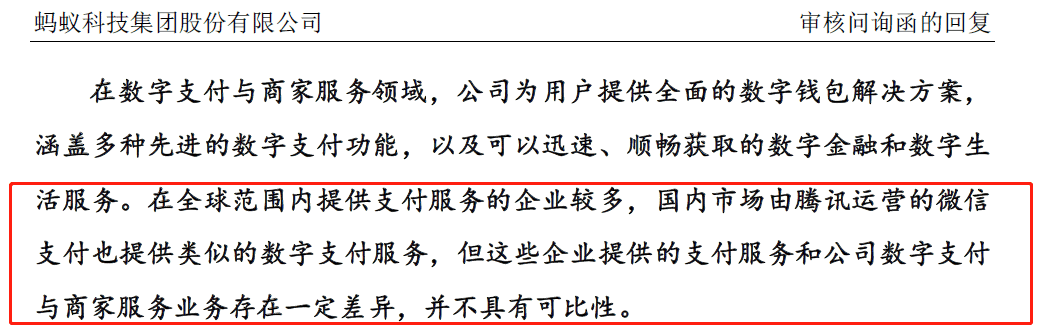

问询函中,蚂蚁集团还表示,与微信支付存在一定差异,不具有可比性。

数据安全被重点问及

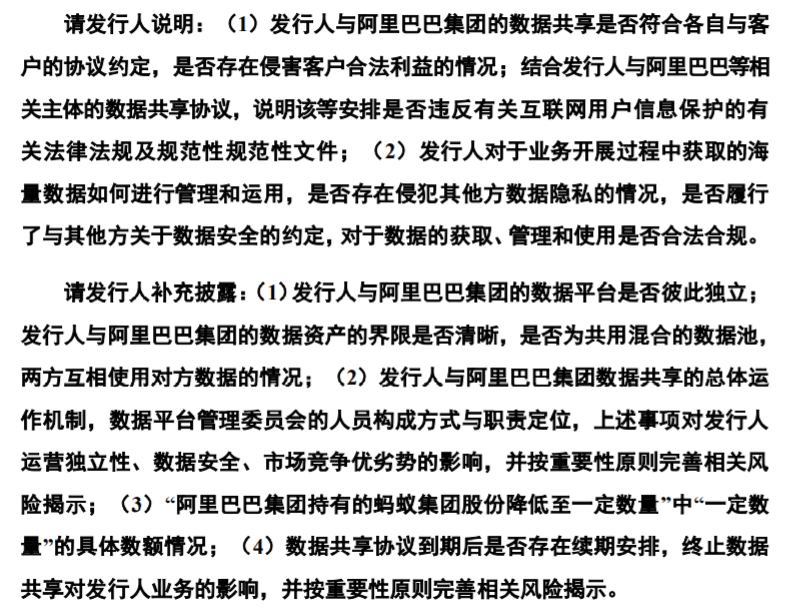

值得注意的是,“数据共享协议与数据安全”的内容被重点问及。

对此,蚂蚁在补充回复中表示:公司的数据平台和数据存储均是独立部署。公司和阿里巴巴集团各自具备独立的计算能力,双方各自采集的数据均各自独立存储,不存在共用的混合数据池。

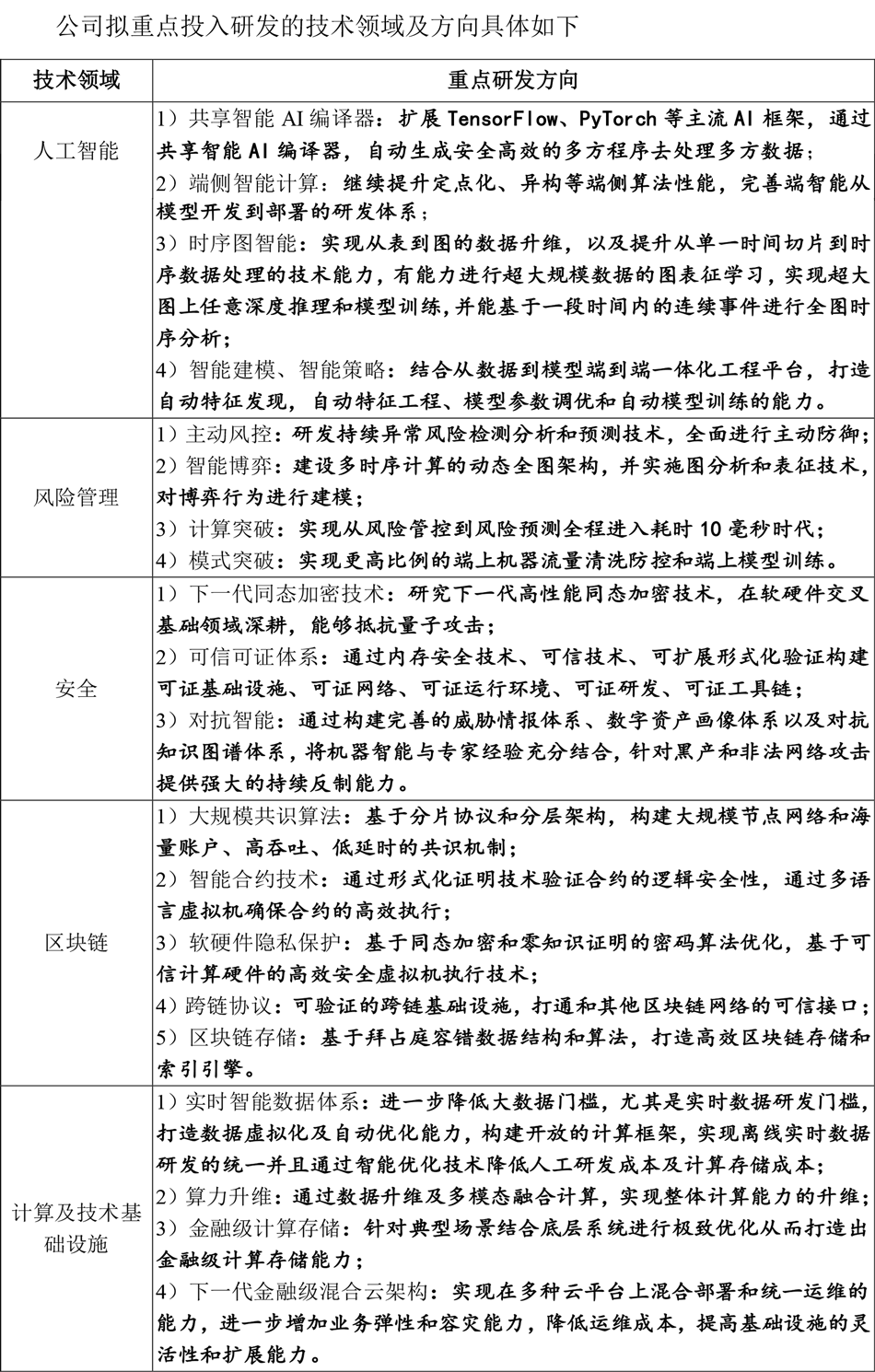

在对募投项目进行补充说明时,蚂蚁还详细披露了拟重点投入研发的技术领域及方向:

蚂蚁集团宣布启动A+H同步上市计划以来,其上市进程超过市场预期。根据招股书申报版显示,蚂蚁集团拟在A股和H股发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前),意味着将发行不低于30亿股新股。本次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

资深投行人士王骥跃此前接受记者采访时预测,蚂蚁集团对于上市是“有备而来”。如无意外,蚂蚁的上市进程也会相应提速,预计将于10月20日前后完成上市。