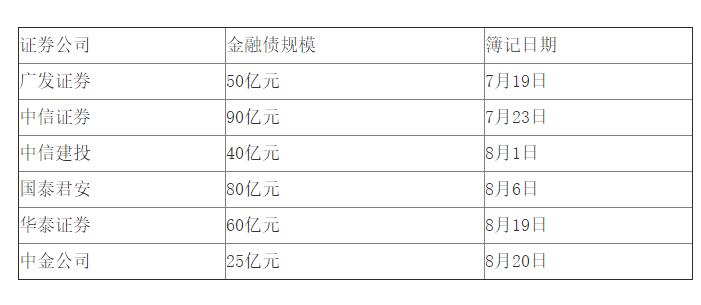

自6月中旬央行鼓励头部券商向中小非银机构释放流动性以来,一些头部券商发行短期融资券、金融债的举措陆续落地:8月19日,华泰证券60亿元金融债簿记发行,中金公司25亿元金融债将于8月20日簿记发行。这部分资金正在逐步注入中小非银机构,以提供流动性支持。

流动性传递路径明确

自7月19日起,广发证券、中信证券、中信建投证券、国泰君安证券已陆续成功发行50亿元、90亿元、40亿元、80亿元金融债,加上华泰证券和中金公司,合计有345亿元资金已经或将要投放至中小非银机构,帮助其化解个别风险事件后流动性传导不畅的问题。

某头部券商股债融资部业务人士介绍:“证券公司发行金融债的资金用途非常明确,就是向中小非银机构传递流动性,具体资金使用情况每周会向央行汇报。”

国泰君安证券在首期金融债发行公告中披露,募集资金可具体用于债券交易等,包括以回购、现券买卖等方式向非银金融机构提供流动性支持。中信建投证券也在发行公告中明确,本期金融债所募集资金全部用于补充公司营运资金,偿还到期债务,并给予中小证券公司、公募基金等流动性支持。

除了头部券商金融债发行陆续落地,近期以头部券商为主的多家券商也加快了发行短期融资券的步伐。政策鼓励头部券商充当从银行到非银行机构的桥梁,以首期新增短融落地为起点,6月26日以来至今,共有28只合计规模为732亿元的新增短融顺利发行,而去年6月至8月三个月共发行18只短融,合计规模为440亿元。

一位中小券商固定收益部业务总监表示,表面上看是央行给予大券商融资支持,但实际目的是帮助中小券商,通过流动性传导恢复市场信心。

优质券商差异化加杠杆

6月21日以来,共有国泰君安、中信证券等9家头部券商获得央行核准提高短期融资券待偿还余额上限,合计规模达3041亿元。

金融债方面,除前述券商,招商证券发行不超过50亿元金融债、海通证券发行不超过70亿元金融债已获央行核准,中国银河、申万宏源也已经获得证监会对其发行金融债无异议的监管意见书,具体发行额度尚待央行核准。

广发证券非银分析师陈福认为,通过支持大型券商向中小非银机构提供流动性,有助于缓解非银机构尤其是中小非银机构产品户的流动性紧张压力,有助于维护同业业务稳定。此外,短融规模扩大、金融债松绑,不仅能降低券商融资成本,也能拓宽杠杆资金来源,可能带来杠杆提升的效应。

广发证券非银团队通过研究国内证券行业经营杠杆的演变发现,2012年至2015年6月,政策鼓励创新,券商募集资金主要流向了两融、股权质押等创新业务。后来在监管趋严环境下重资产业务规模收缩,券商行业杠杆倍数回落至平稳状态,行业均值在2.6到3倍,绝对数值上处于较低水平。

国信证券研究发现,目前上市券商杠杆水平大概在3倍左右,远低于监管上限。基于此,国信证券认为,在分类监管的框架下,龙头券商可以享受政策红利,有望实现差异化加杠杆。以交易为中心的机构服务业务发展模式会更为丰富。龙头券商有望参与到衍生品交易、跨境业务以及私募股权投资等业务中,这些优质券商的杠杆率在合理范围内将得到提升。

近期部分头部券商发行金融债规模情况

整理:卢丹