尽管去年下半年部分银行信用卡主动风险管理、压降规模、发卡减速,但截至去年6月末,农业银行、中国银行信用卡发卡量相继突破亿张,成为继工行、建行、招行之后,信用卡“亿张俱乐部” 新成员。

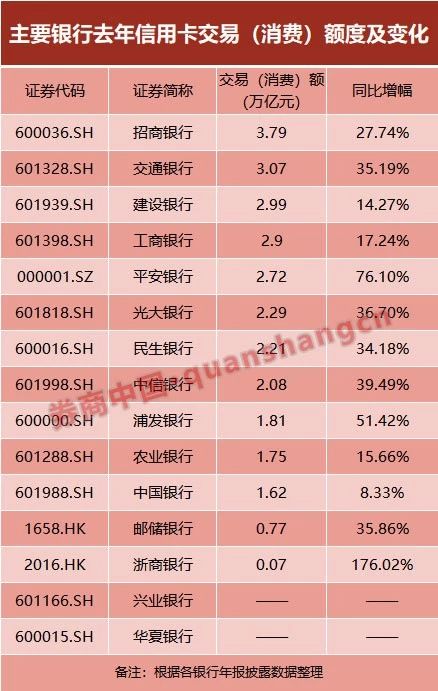

高速发展的信用卡业务已成为银行中间业务的重要构成,银联统计53家银行信用卡去年全年收入过亿元;年报数据显示,和信用卡收入直接挂钩的信用卡交易规模去年增速惊人,“盘子”做到最大的招商银行信用卡交易总额高达3.79万亿元,其次是交通银行信用卡交易规模高达3.07万亿元。

从数据来看,信用卡的收入来源结构正在发生变化,银联统计,信用卡分期收入占总收入比重近4成、成第一大收入来源;有代表性的招行信用卡去年667亿元总收入中,信用卡利息收入 459.79 亿元、占比已近7成。

银行信用卡资产管理仍值得重视。

10家银行披露了去年的信用卡不良率,其中3家控制住了信用卡的不良率,6家不良率同比有抬升;6家银行信用卡不良率超过1.5%。在业内人士看来,银行逾期90天以上不良贷款认定趋严,严监管下网贷、现金贷等整顿出清,消费金融行业“共债”现象显现等,带来不良率有所抬头。

去年12月底以来,多家银行信用卡严查申请人资质、甚至降额封卡。信用卡资深观察人士董铮向券商中国记者分析,“信用卡的风险管理压力固然存在,一些发卡大行主动进行了风险管理和控制,很有必要;与此同时,从当前信用卡市场卡量、人均持有规模、卡均额度来看,发卡行不应该仅仅是‘跑量’;还应该重视深耕细作,针对不同客群细分、提高运营效率。”

多家银行去年下半年发卡减速,5家信用卡量破亿

和大家普遍感受的信用卡越来越多的印象稍有出入的是,2018年信用卡发卡增速有所放缓,尤其是去年下半年和四季度,甚至出现环比下降。央行数据显示,2018年我国银行信用卡发卡总量6.86亿张,同比增速是11.66%;而在2017年该数据同比增长26%(近年最高增幅)。

券商中国记者统计6大国有银行和全国股份行(兴业银行和华夏银行暂未发布数据)的年报、半年报发现,去年6月末,农业银行、中国银行发卡量相继突破亿张,成为继工行、建行、招行之后,信用卡“亿张俱乐部” 的新成员。

过去一年,在新增发卡量上,农行新发信用卡1801.06万张、增量规模居首。浦发、中信、光大等股份行保持高速增幅,新增发卡量均在1500万张以上。在数位银行信用卡业内人士看来,信用卡仍处在增量扩张阶段,是投入大量资源的潜力业务。

信用卡业内“龙头”招商银行,未在年报披露增速数据;但从去年上半年的数据来看,招行、平安这两家零售业务见长的银行,在信用卡发卡增速上有所放缓。不过,尽快增速放缓,招商银行2018年全年信用卡交易额3.79万亿元,运营效率和创收能力惊人。

一个明显的变化是,近三年来被一度用“狂飙”来形容的信用卡发卡扩张,在去年下半年明显放缓。数据上看,去年下半年,工行新增发卡量收缩最明显,相比6月末减少了500万张;中信银行去年虽然同比保持高速增长,但看下半年环比增速也有所放慢。

仍保持较快扩张的有浦发、光大和民生银行,尤其是浦发银行下半年发卡量环比增速逾70%。在不良率上,民生银行、中信银行和浦发银行也相对最高,分别达到2.15%、1.85%和1.81%。

与之相应,各家银行信用卡贷款余额去年也均保持了高速增长,在全行零售业务中增幅亮眼。后起发力直追的的农业银行、中国银行、光大银行的信用卡贷款余额同比增幅分别达到了49%、34.93%和36.77%,增速相对靠前。同时,部分行主动进行风险管理,压降了贷款增速;融360数据统计显示,去年下半年8家银行增速都有所放缓。

分期业务“创收”占比不断提高,招行信用卡利息收入占7成

高速发展的信用卡业务已成为银行中间业务的重要构成。数据显示,直接和银行信用卡收入水平挂钩的的卡交易规模去年增速惊人。招商银行信用卡“盘子”做到最大,高达3.79万亿元,其次是交通银行信用卡交易规模高达3.07万亿元,而且两家还分别达到了27.74%和35.19%的高增速。

增速亮眼的还有平安银行、浦发银行、中信银行和光大银行,同比增幅分别高达76.1%、51.42%、39.49%和36.7%;运营效率惊人的平安银行,虽然发卡量不过5000万张,但是全年交易额2.72万亿元,在规模上仅次于招行、交行、建行和工行;浦发、中信和光大银行,尽管发卡量均在4000万张左右,但是去年交易额也都分别达到了1.81、2.08和2.29万亿元。

信用卡的收入来源主要是三处:息费收入(含分期或逾期)、刷卡回佣和年费收入。信用卡的交易额规模,体现着持卡用户的消费刷卡量(规模)和活跃度(频次),与之挂钩的刷卡回佣,长期以来也是信用卡收入的主要来源。不过,从数据看,信用卡的收入来源结构正在发生变化。

今年年初,银联发布统计,去年全年的银联数据客户银行信用卡业务收入整体同比增长36%,53家银行收入过亿元;在收入结构方面,分期收入占比提升高达36.7%,为信用卡业务第一大收入来源。

从去年年报看,招行、浦发、中信、民生、光大银行、建行公布了2018年信用卡业务收入情况。招行信用卡业务总收入最高,高达667亿;浦发银行信用卡业务总收入552.78 亿元,同比增长 13.39%;中信银行实现信用卡业务收入 460.23 亿元,比上年增长 17.81%;民生银行全年实现非利息净收入280.73亿元,同比增长33.82%;光大银行收入390.39亿元,同比增长39.43%;建设银行相关手续费收入突破350 亿元,增长超过15%。

信用卡收入来源构成方面,仅招行、中信2家银行有完整的数据披露。招行信用卡去年667亿元总收入中,信用卡利息收入 459.79 亿元,同比增长 16.29%,在总收入中占比68.93%,已逼近7成;而信用卡非利息收入 207.22 亿元,受益于交易量增长,同比增长38.95%,在总收入中的占比却是31.07%,仅约3成。

另一家中信银行信用卡业务收入 460.23 亿元,比上年增长 17.81%,其中分期业务收入 193.10 亿元,非利息净收入 308.15 亿元,分期业务创收贡献不断提升。

信用卡的快速增长,对各家银行的中收贡献也不小。中信银行信用卡非息收入占全行非息净收入的53.46%;邮储银行银行卡及POS手续费收入129.52亿元,较上年增长了27.77% ,主要来自信用卡消费和分期规模快速增长;建行去年银行卡手续费收入 461.92 亿元,增幅 9.35%,主要是信用卡发卡量、分期业务和消费交易额保持较快增长。

关注中国财富公众号