3月份是上市保险公司的年报披露季,目前中国平安、中国人寿、中国太保、新华保险、中国人保年报均已经披露。从各公司披露的数据上看,即使2018年多数公司都过得比较艰难,上市保险公司依然交出了令人满意的成绩单。

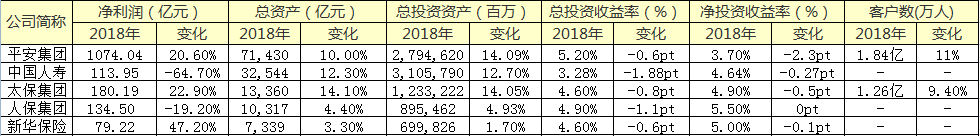

拥有7万亿资产的中国平安集团的年报数据非常吸睛。平安集团的营运利润和新业务价值增长超越市场预期:2018年,公司股东应占营运利润增加18.9%至1125.73亿元;股东应占净利润增加20.56%至1074.04亿元。平安集团下的寿险、财险、银行、资管和科技板块对利润的贡献度分别为62.5%、10.8%、12.8%、11.4%和6%,多元化盈利来源使得平安内含价值对利率的敏感性较低。

中国人寿2018年归属于母公司股东的净利润为113.95亿元,同比下降64.7%。这与平安人寿近588亿的净利润相差近五倍。中国人寿称,受权益市场整体震荡下行影响,公司公开市场权益类投资收益同比大幅减少是的主要原因。

值得注意的是由于经济增长放缓,国内债券市场利率震荡下行,股票市场跌幅仅次于 2008 年。受权益类市场大幅下跌影响,表中5家上市保险公司的投资收益率较 2017 年都有显著下降。

寿险靠续期拉动业务增长模式

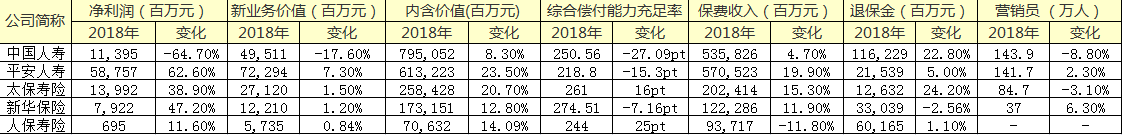

在行业保费增长基本持平的背景下,寿险公司靠续期拉动业务增长模式、重点发展保障型业务的战略选择正逐步显示其内在价值。多数公司的银保渠道和趸缴业务都有明显减少,并持续优化业务结构,大幅压缩中短存续期业务规模,大力发展健康险业务和保障型业务。

中国人寿2018年大幅压缩来自银保渠道的趸交保费至113.99亿元,同比下降82.1%,占长险首年保费比重由2017年的36.01%下降至9.84%;同时首年期交保费达1,044.19亿元,占长险首年保费比重为90.16%,较2017年提升26.17个百分点。

中国人寿续期保费达3,646.78亿元,同比增长26.6%,占总保费的比重为68.06%,较2017年提升11.79个百分点,续期拉动效应进一步显现。同时保障型业务快速发展,特定保障型产品保费占首年期交保费的比重较2017年提升6.73个百分点。

从具体保费结构来看,新华保险续期拉动的效果也很明显。2018年共实现续期保费958.60亿元,同比增长24.9%,占总保费的比例达到78.4%,同比提升8.2个百分点。全面甩掉传统趸交“包袱”后,长期险首年期交保费占长期险首年保费比例达到99.6%,健康保险长期险首年保费明显提升,拉动十年期及以上期交保费占首年期交保费比例达到60.8%。新华保险2018年新业务价值率提升了8.2个百分点,达到47.9%。

在业绩发布会上新华保险副总裁李源介绍,通过两年多的转型,公司个险渠道已经闯出了一条具有新华特色的新的“铁三角”模式:健康险+年金险+附加险。这个“铁三角”中,健康险占了半壁江山,然后是年金险,再是附加险。

太保寿险的新业务价值增速逐季回升,全年实现新业务价值271.20亿元,同比增长1.5%;续期业务增速26.2%,推动全年保险业务收入同比增长15.3%,达到2,024.14亿元;长期保障型新业务首年年化保费达304.99亿元,同比增长7.7%,占比提升7.4个百分点达到49.1%;

同时,太保寿险持续优化保险服务,长期保障型产品占比进一步提升,客户保障水平明显增强,客均重疾保额同比提升15.6%,推动公司新业务价值率提升4.3个百分点,达43.7%。

在行业结构调整的环境下,平安集团寿险及健康险业务的新业务价值在2018年下半年同比增长16.9%后,全年实现同比增长7.3%至722.94亿元。平安寿险及健康险新业务价值率为43.7%,同比提升4.4个百分点,其中,代理人渠道新业务价值率为57.1%,同比提升7.2个百分点;代理人渠道中长期保障型业务的新业务价值率高达94.7%,同比提升7.1个百分点。

产险费用率全面上涨

2018年财产保险公司原保险保费收入为11756亿元,在行业发展下行的严峻态势下,“老三家”(人保财险、平安产险、太保产险)依然保持了稳健增长的态势。“老三家”合计保费收入7540亿元,勉强保持了两位数增长,市场份额合计达64%。

虽然保费收入增加,老三家的净利润较2017年均有所减少。平安产险和太保产险的减速保持在个位数,而人保财险则减少了17.3%。

在商车费改逐渐深入、市场竞争不断加剧等因素影响下,财险全行业都面临着费用率上涨的问题。上市险企年报的财险数据中,除了人保财险的综合成本率增加了1.2个百分点至98.5%,平安产险和太保产险的综合成本率为96%和98.4%,分别减少了0.2和0.3个百分点,平安产险的综合成本率最低。

虽然人保财险、平安产险和太保产险的赔付率分别下降了0.4、1.7和3.6个百分点至62.4%、54.9%和56.3%;公司的费用率都有所增长。由于市场竞争越来越激烈,各大财险公司都面临着费用率都增长的问题。在这样的情况下,控制综合成本率的主要体现在综合赔付率的控制方面。

尽管2018年财险“老三家”的费用率全面上涨,不过综合成本率皆低于100%,意味着其承保业务整体上处于盈利状态。手续费及佣金支出的增加主要是受业务规模较快增长,加大对优质业务的投入以及市场竞争加剧所致。

平安产险在2018年车险市场原保费收入同比提升6.6%,占有率稳步提升0.5个百分点,非车险紧抓市场机遇,保持高速增长,原保费收入同比增长44.4%。

2018年,太保产险车险业务增速回升,实现保险业务收入879.76亿元,同比增长7.5%;实现车险综合成本率98.3%,同比下降0.4个百分点,优于行业。非车险实现了业务两位数以上增长,综合成本率为99.2%,连续两年实现承保盈利,且相比去年同期下降0.4个百分点;非车险保险业务收入增速30.8%,高于去年同期。

业务延伸 转型可期

从整个行业来看,2018年全年保险行业经历了较为严峻的形势,在 134号文出台,叠加利率环境和流动性等诸多因素的影响,行业保费经历了较为明显的负增长,企业也面临着不同程度的阵痛。

上市险企的业务发展模式和业绩表现,从大方向来看不分伯仲。在资本市场逐步开放,银行、券商、信托等金融机构纷纷加码的基础上,保险企业在业务模式的拓展和创新上便显得更加重要。

2018年,中国平安集团提出金融科技赋能的理念,大刀阔斧的进行业务改革,引发了行业的关注。集团在金融科技的布局也确实成为其新的业绩增长点。2018年科技板块整体利润达到67.7 亿,同比增长 24.9%,对集团营运利润贡献由 17年5.72%增至6.01%。陆金所C轮融资带来可转换本票的公允价值重估收益72亿元。

此外,新华保险在产品策略上进行转型,公司转型的核心是产品向保障的转型。公司聚焦健 康险和“以附促主”(即以创新型的附加险促进主险的销售)的产品策略,使得公司 2018 年新业务价值率得到显著提升。

从行业发展角度看,2018年以来,保险行业确是经历着转型阵痛,内资保险股短期估值受长短利率影响承压,中期受行业转型阵痛导致保费收入增速放缓。加之,行业的业集中度逐步提升,中国保险行业转型,从长期来看将利好龙头公司发展,未来企业的生存和竞争也将更加激烈。