截至27日,科创板赛道开启之后,共有17家公司获得“入场券”。围绕发行人科创属性、业绩成色、资产质量等话题,各种声音此起彼伏。

发行人对自己公司未来有没有信心?从一项制度设计或可窥见一斑——战略配售。

作为一项创新设计,战略配售制度是科创板的一大特色。不过,相较于保荐机构相关子公司的跟投,发行人高管与核心人员参与战略配售的提法是“可以”,意即由公司自主决定。

经上证报记者梳理,17家受理企业中,有7家明确公司高管及员工将参与战略配售,表明对自家公司有十足的信心。

七公司响应战略配售

战略配售制度是科创板制度设计的一大亮点。

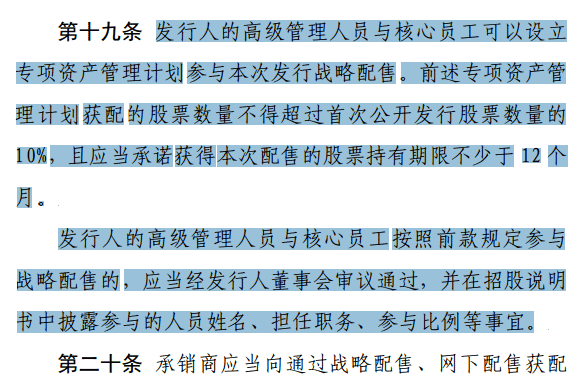

《上海证券交易所科创板股票发行与承销实施办法》第十九条规定,发行人的高级管理人员与核心员工可以设立专项资产管理计划参与本次发行战略配售。前述专项资产管理计划获配的股票数量不得超过首次公开发行股票数量的10%,且应当承诺获得本次配售的股票持有期限不少于12个月。

科创板公司的发行价格由询价确定,完全市场化。公司高管及员工参与配售,意味着以市场价购买自家公司股份,且锁定至少一年,以真金白银展示信心。

那么,有多少公司会选择参与战略配售呢?

据记者梳理,17家受理企业中,共有7家公司明确有高管及员工参与战略配售。其中,第一批9家企业中有2家,分别是江苏北人和睿创微纳;第二批8家企业中,特宝生物、虹软科技、微芯生物等5家企业均有参与。

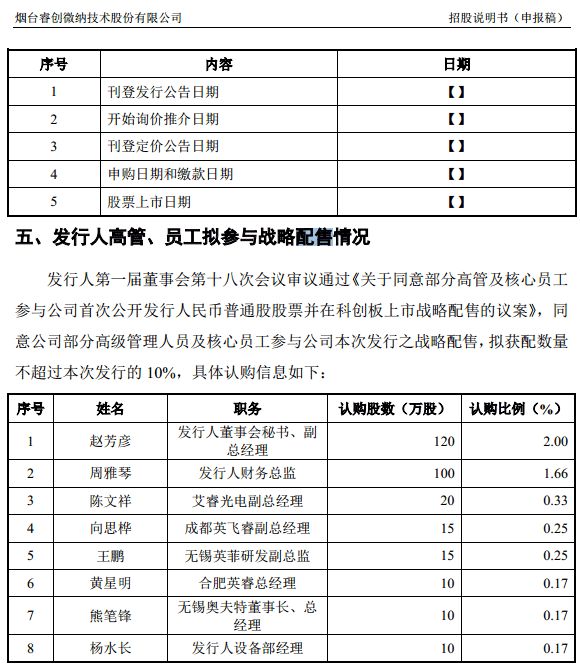

比如,睿创微纳有部分高管及员工参与战略配售,且披露了具体人员及认购数量。其中包括公司董秘、副总经理赵芳彦等8人,合计认购比例为发行数量的5%。

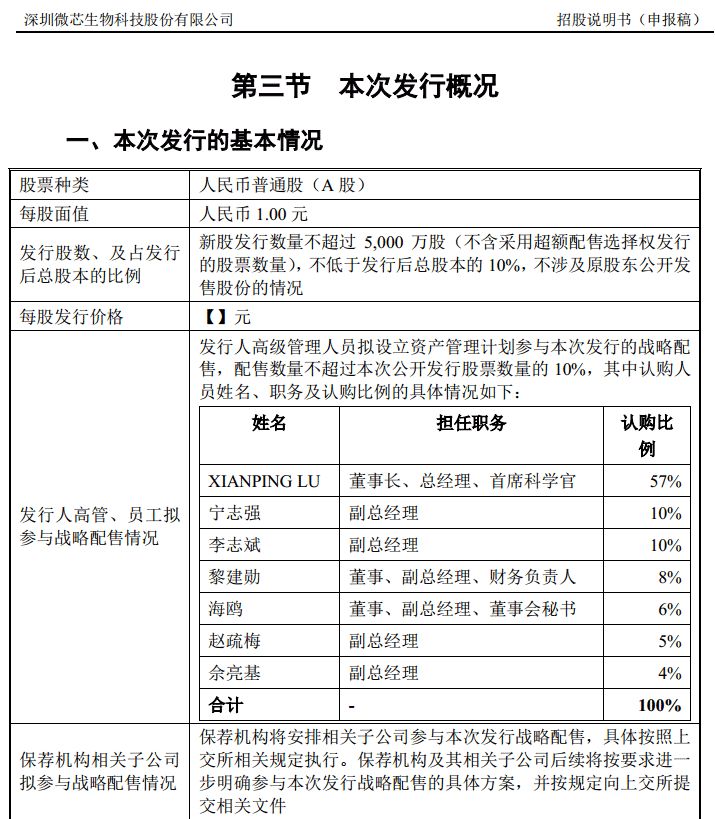

微芯生物也披露了参与战略配售的详情,公司高管拟设立资管计划参与认购,数量不超过发行数量的10%,其中公司董事长、总经理兼首席科学家XIANPING LU,认购比例达57%,另有6名公司副总经理也解囊认购。

特宝生物称,发行人的高管、核心员工拟成立专项资管计划参与战略配售。专项资管计划拟配售不超过400万股的股份,获配的股票数量不超过此次发行股票总数的8.60%。

国盾量子表示,发行人高管、员工拟按上交所相关规定参与配售,参与配售的比例不超过本次发行股数的10%。

虹软科技、世纪空间等公司表示,发行人高管、员工拟参与战略配售,后续将履行相关程序,并依法进行详细披露。

战略配售另有深意

企业高管愿意掏出真金白银参与配售,足以显示对公司未来发展的信心。从财务数据看,这些公司均显露出高成长性的特征。

比如,专业从事生物医药研发及产业化的特宝生物,近年发展态势良好。2017年、2018年,公司分别实现营业收入3.23亿元、4.48亿元,归母净利润516.86万元、1600.29万元。

虹软科技专注于视觉人工智能的研究与开发。2016—2018年,公司营收分别为2.61亿元、3.46亿元和4.58亿元,归母净利润分别为7279万元、7436万元、1.75亿元。

不过,除了传递信心之外,部分公司高管通过配售“加仓”另有深意。

比如,作为创新型生物医药企业,微芯生物历年研发投入巨大,经过了多次融资。

截至目前,微芯生物的股东共有28名,投资机构众多。

其中,XIANPING LU直接持有公司6.1625%的股份,其担任执行事务合伙人的海德睿达、海德睿远和海德鑫成分别持有3.4816%、3.4816%和2.6157%的股份;同时通过一致行动协议控制的初创团队持股平台海粤门、员工持股平台海德睿博和海德康成分别持有微芯生物6.37%、5.5%和4.24%的股份,合计控制公司31.86%的股份,为实际控制人。

招股书坦言,公司股权结构较为分散,存在控制权风险。可见,公司高管团队参与配售,另一个重要因素是维系控制权的稳定性。

“许多科创企业发展过程中会有多轮融资,创始团队的持股比例被逐渐稀释,持股比例不大,控制权成为一个风险因素。此类企业参与配售的动力更足。”市场人士表示,“不过,企业高管是否参与配售,与公司股权激励状况、个人意愿等诸多因素相关,不是评判公司优劣的标准。”

(原标题:我不是来圈钱的!7家科创板受理企业高管明确参与战略配售)