原标题:资本为王!赚钱业务要靠重资本,这一年券业融资不停,40家券商债券融资1626亿,17家股权融资470亿

净资本为王的时代,证券公司有钱才能开展业务。

自营收入已经连续两年成为券商行业收入占比最大的业务,2018年比重进一步提升至三成,证券公司传统支柱业务受到较大冲击,业务转型压力凸显。

在当前以净资本为核心的监管体系下,资本实力将成为证券公司发展资本中介等创新业务、增强竞争优势的关键要素之一。2018年以来,共有17家证券公司增加了股权资本,其中12家增资扩股,5家新上市公司,合计募资470.53亿元;同时,有39家券商发行了71期次级债, 1家券商完成了可转债发行,债权融资共为证券行业增加了1626.6亿元的净资本。

股权融资: IPO融资106亿,定增364亿

作为资本市场最直接、也是成本最低廉的融资手段,IPO是券商融资方式的首选。2018年,一共有5家券商登陆资本市场,合计募资106.08亿元。

5家新上市公司为华西证券、中信建投证券、长城证券、南京证券、天风证券,分别募资48.62亿元、20.69亿元、18.58亿元、9.37亿元以及8.82亿元。

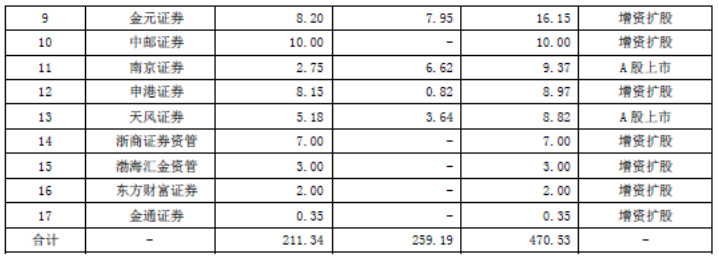

已上市券商的募资情况如何?证券业协会未披露的数据显示,2018年,共有12家证券公司增资扩股,合计募资364.45亿。

其中华泰证券募资141.33亿元,申万宏源证券100亿,申万宏源西部35亿,中金公司H股增发23.09亿元,开源证券增资扩股17.56亿元,金元证券增资扩股16.15亿元,中邮证券增资扩股10亿,申港证券8.97亿元,浙商资管7亿,渤海汇金3亿,东方财富证券2亿,金通证券0.35亿元。

重资本业务越来越成为券商收入增长点、行业盈利模式变化、净资本监管体系等因素共同作用,券商通过定增等手段补充资本金明显加速。

除了已经完成定增的情况,还有正在进行中的定增。广发证券募资总额不超过150亿的定增目前处于证监会核准阶段,海通证券、兴业证券、国信证券分别于2018年4月、7月、11月发布了预案,并已经股东大会通过。

并非每家券商的定增都能如愿顺利实施,市场人士对券商中国记者分析到,证券行业定增不能顺利进行的原因通常有两个,其一是市场原因,2018年二级市场低迷,不少券商股一度破净,影响了券商增发进度;其二是政策原因,金融行业监管趋严,券商的投行项目、股权质押项目等多有爆雷,多见监管处罚,被罚后定增等资本市场运作也容易受到影响。