从2018年年中开始,高比例股权质押公司爆仓事件不断出现, A股市场各方聚焦在了股权质押风险上。

1月18日,沪深交易所双双发布《关于股票质押式回购交易相关事项的通知》(以下简称《通知》),对股票质押违约合约展期安排、新增股票质押回购等方面进行监管明确,舒缓股权质押风险。

《通知》内容主要包括两个方面:

一是优化违约合约展期安排,明确融入方违约且确需延期以纾解融入方信用风险时,若累计回购期限已满或将满3年,经交易双方协商一致,延期后累计的回购期限可以超过3年,以存量延期方式缓解融入方还款压力。

二是对用于纾解质押风险的新增股票质押回购作出特别安排,对于新增股票质押回购融入资金全部用于偿还违约合约债务的,可不适用现行业务办法中关于单一融出方及市场整体质押比例上限、资管计划不得作为融出方参与涉及业绩承诺股票质押回购限制及质押率上限等条款,以放宽新增融资条件的方式缓解融入方流动性压力。

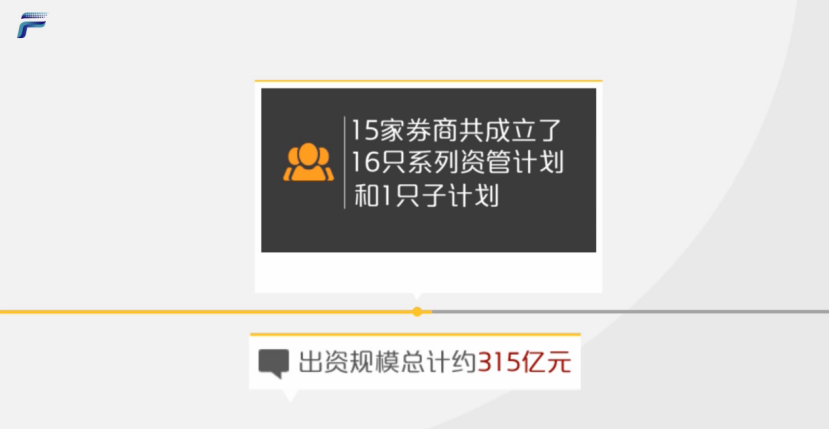

沪深交所表示,近期,各方积极参与化解上市公司特别是民营上市公司的股票质押风险,本次《通知》的发布是为纾解股票质押困境创造良好市场环境,支持相关各方纾困措施落地,帮助民营企业解决融资难问题。

据1月18日,深交所综合研究所发布的《2018年度股票质押回购风险分析报告》显示,截至2018年12月31日,深沪交易所股票质押回购质押股票总市值20010亿元,占两市股票总市值的4.6%。控股股东持股质押比例超过80%的公司有595家,其中368家属于制造业,523家的市值低于100亿元,数量占比分别为61.9%、87.9%。这些公司的股票质押风险较高。

违约合约可展期

新增股票质押回购限制放宽

早在2018年3月12日沪深交易所实施的《股票质押式回购交易及登记结算业务办法》(简称“质押新规”),质押新规要求,单一券商接受单只股票质押数量不得超其A股总股本30%,集合资管计划、定向资管计划接受单只A股质押不得超过总股本的15%;个股的整体质押比例不得超过50%;股票质押率上限不得超过60%。

平安证券首席策略分析师魏伟表示,“这可以理解成是对质押新规的修正,原质押新规要求个股的整体质押比例不得超过50%,则股权质押比例较高的公司无法通过股权质押融资以归还债务,现在相当于放松了这个限制。”

和晶科技董秘陈瑶表示:“这是好事,《通知》从存量市场和增量市场两方面解决了当前股权质押市场的痛点。”

在存量市场方面,《通知》优化违约合约展期安排,可以降低股权质押违约率,并减少因违约减持对公司股权的挤压效应。

“原先质押到期不能延期,而股东无法从其他渠道筹措资金,会导致股东的大量股份被迫‘挤出’到二级市场,使公司股价进一步下跌,《通知》放宽对展期的限制可以减少这种情况发生。”陈瑶说道。

在增量市场方面,《通知》规定对于新增股票质押回购融入资金全部用于偿还违约合约债务的,可不适用现行业务办法中关于单一融出方及市场整体质押比例上限,这有利于刺激增量市场。此前,券商出于风控和合规考虑,对于股票质押比例高于70%的公司就不敢做股票质押业务了。

“总体而言,《通知》对上市公司是利好,可以让公司股东以时间换空间,盘活资产。”陈瑶说道,“原先股东可以通过在产业内进行股权投资获得较好的股权收益,甚至寻找良好并购标的。但是若股权质押无法展期,则会导致股东把股权质押当成债务,忙于'拆东墙补西墙'的还债了。”

“《通知》是在现有制度上作进一步安排和规范,对市场是一个利好,有利于防控股权质押风险集中爆发。同时,这也说明监管层在逐渐明确缓解股权质押风险的相关措施,有利于提升市场信心。”东北证券研究总监付立春说。

魏伟则指出,《通知》对上市公司的影响还需个别问题个别分析,需冷静看待其对市场的影响。

股票质押风险可控

1月18日,深交所综合研究所发布《2018年度股票质押回购风险分析报告》,描绘了A股股权质押画像。

《报告》指出,受宏观环境、市场波动等多种因素影响,股票质押风险逐渐暴露,但风险总体影响可控,对上市公司整体影响有限,呈现出违约风险集中、实际申报违约的质押市值低、违约处置对市场的直接影响有限等特点。

沪深交易所的股票质押回购在2013至2015年规模增长平稳,2016年起增速加快,2018年初达到峰值,其后加速下降,至今余额距最高点降幅超过26.9%。伴随着规模的起落,风险逐步累积并表现出如下特点:

一是股票质押回购覆盖面宽,但违约风险集中在制造业、中小市值的少数公司,对上市公司整体影响有限。截至2018年12月31日,深沪交易所股票质押回购质押股票总市值20010亿元,占两市股票总市值的4.6%,其中流通股质押市值13366亿元,占质押总市值的66.8%。共有1453家上市公司的控股股东存在股票质押回购情形,占两市上市公司总数的40.5%,质押市值13105亿元,占两市股票总市值的3%。

控股股东持股质押比例超过80%的公司有595家,其中368家属于制造业,523家的市值低于100亿元,数量占比分别为61.9%、87.9%。这些公司的股票质押风险较高。

在沪深300指数、上证180指数和深证100指数中,控股股东持股质押比例超过80%的公司数量分别为26家、4家和12家,相应占比分别为8.7%、2.2%和12%,较低的占比说明股票质押风险未蔓延到市值高、流动性好、代表性强的指数成份公司,上市公司整体受到的影响有限。

二是股价波动导致低于履约保障比例的质押市值高,但实际申报违约的质押市值低。截至2018年12月31日,两市低于合约规定履约保障比例的质押市值为2990亿元,占质押总市值的14.9%。

虽然低于合约规定履约保障比例的质押市值较高,但去除协商展期、补充质物、限售冻结的合约后,出资方向深沪交易所实际申报的违约合约所覆盖的质押市值较低。2018年,出资方申报的涉及控股股东及其一致行动人的违约合约仅有179笔,来自82家上市公司,合计违约金额482亿元。其中,涉及控股股东持股质押比例超过80%的合约有162笔,合计违约金额429亿元。

三是二级市场卖出处置的金额少,违约处置对市场的直接影响有限。在申报违约的合约中,去除通过司法途径、协议转让,以及申报处置后又撤销的合约,通过二级市场卖出处置的合约仅占很少部分。2018年以来,两市通过二级市场卖出处置合计金额114亿元,日均卖出0.5亿元,约占两市股票日均成交额的万分之一。较低的成交额占比说明二级市场卖出处置不会对市场价格产生显著影响,从监控情况看,也未发现因二级市场处置导致股票价格异动情况,尚未发生上市公司控制权因此变更的实例。

上市公司在控股股东发生违约时,公告可能被平仓的信息对个股股价走势有所影响,呈现出一定的“公告日”效应。以深市为例,2018年以来,相关公告发布后的首个交易日,股价跌幅较深证成指相比平均高1个百分点,股价跌幅高于板块整体跌幅的有19家公司,占发布公告公司数的63.3%。

市场波动和交易双方风控

是股票质押风险形成主因

《报告》指出,股票质押风险主要由市场价格波动、股东持股高比例质押、出资方风控调整不及时等因素助推而成。

一是股票价格大幅波动导致违约增加。2018年两市主要指数波动加大,部分股票价格下跌幅度较大,其中,14.2%的股票跌幅超过50%,58.9%的跌幅超过30%,导致相当数量的股票质押回购合约跌破约定的履约保障比例,股东补充担保不及时或未及时购回产生违约。2018年违约处置的金额较2017年增加105亿元。

二是部分股东持股质押比例高,股票价格大幅波动时缺乏追加担保能力。部分股东尤其是一些民营上市公司的控股股东,缺乏其他的融资途径,不得不将持股高比例质押实现融资。对于这些股东,股价下跌时可能缺乏足够的补充质押或筹措资金还款的能力,容易发生股票质押违约。2018年以来申报违约处置所涉及的82家公司中82.9%为民营企业,控股股东持股质押比例超过80%的公司有70家,占比85.4%。

三是部分出资方在质押股票流动性发生变化时,未及时加强风控。2017年5月减持新规实施后,出资方在违约时卖出质押股票实现质权的能力受到了限制,股票质押回购原有的风险防控手段被削弱。新规实施后平均质押率较实施前仅下降3个百分点,不足以覆盖流动性下降带来的风险。如果股票价格波动幅度加大,较容易发生违约。

客观评估股票质押回购作用及风险

《报告》指出,受市场波动等多方面因素影响,深沪交易所股票质押风险逐步累积暴露,但分布相对集中,市场影响总体可控,应当全面客观的评估股票质押回购的作用及目前的风险情况。

一是民营上市公司股东是股票质押回购融资的主体,其质押市值占质押总市值的比例达到82.4%,超过8成的融入资金用于生产经营、补充流动资金等实体经济用途。股票质押回购融资平均利率为6.5%,在民营企业可选择的融资途径中成本相对不高。股票质押回购对于服务实体经济,特别是对于缓解民营上市公司股东融资困难发挥了重要作用。

二是股票质押风险是股东信用风险而非上市公司经营风险。控股股东持股质押比例超过80%的上市公司中,2018年前三季度净利润为正的占比81.2%,净利润同比增长的占比52.6%,绝大部分股东质押风险并未传导至上市公司经营。虽然目前低于约定履约保障比例的合约所覆盖的质押市值较大,但股东违约后,出资方主要通过加强与股东协商,采取补充担保、合同展期等多种渠道解决违约问题,实际需违约处置的金额较小,而受司法冻结、股份限售、减持限制等因素,通过二级市场卖出实现质权的金额更小,对市场影响有限。

三是虽然目前股票质押风险的总体影响可控,但必须高度重视、通力纾解。证券公司作为重要的出资方和业务管理人,应当加大与股东的协调力度,对经营正常但有临时性资金困难的股东,可以通过展期等方式予以支持,尤其是关注民营上市公司控股股东的质押风险纾解,避免发生控制权转移。上市公司控股股东应当提高风险防范意识,充分评估自身资金实力和流动性管理能力,立足实体经济和自身主业,合理审慎开展股票质押融资。

原标题:官宣:A股质押市值2万亿!交易所纾困又放新招,这些公司质押风险高

关注中国财富公众号