降准话音刚落,资金实锤还未落,银行间市场资金已跌至“地板价”。

继1月7日降至1.379%后,今日隔夜资金利率DR001仍然在同一点位附近徘徊,达到三年以来的低位。市场人士惊呼:钱太不值钱了!

但同时,宽松的资金面倒给股市和债市“打了鸡血”,降准宣布后股市明显反弹,债市也开启了一波行情。有分析人士认为,在流动性相对充裕的环境下,若国内股市启动滞后,短期债市运行状况依然会较为乐观。

隔夜资金跌入“1时代”

降准的水还没开始流入银行间,宽松的“情绪”已经在资金市场上蔓延。昨日,DR001降至1.4%的水平,市场有声音惊呼,隔夜资金利率已进入“1时代”。

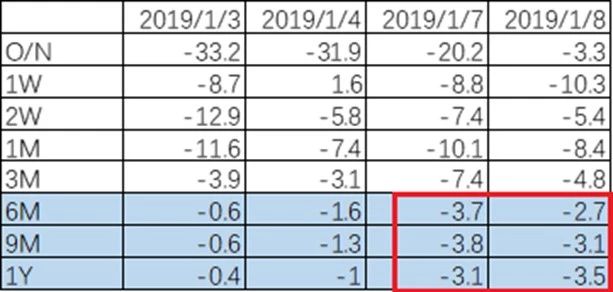

本周以来人民银行连续暂停逆回购,近两个交易日净回笼资金为1900亿元,但是依然没有阻挡资金价格下行的趋势:

一方面,短端利率继续下行,隔夜资金利率再创新低;另一方面,在降准预期的主导下,本周一以来长端利率Shibor较上周下行幅度明显加大。

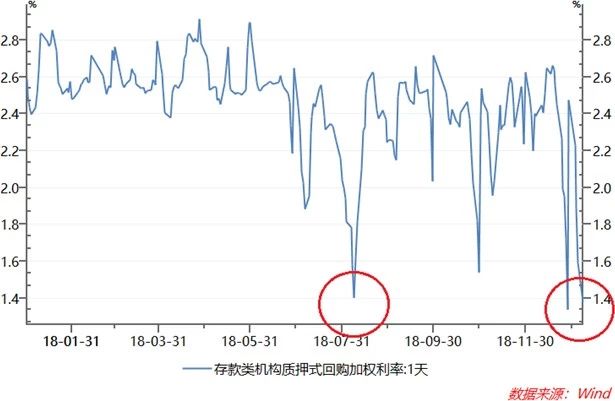

1.4%的DR001并非本月独有。

去年年末央行重启逆回购护航跨年流动性,12月28日隔夜资金利率已经下探至1.337%。但是当时,资金价格走势出现分化,隔夜资金价格不断下行,7天资金价格不断上行。

去年的8月份和10月份,隔夜资金利率也曾出现过“探底”的现象。

业内人士称,这两次隔夜资金利率下探分别与降准相关,去年央行在7月初和10月中旬,分别下调存款准备金率0.5和1个百分点。

此前市场普遍将10月份称为“最宽松的时候”,甚至有市场人士猜测在10月份央行进行过正回购回笼流动性。但现在看来,“最宽松的时候”并未过去。

流动性充裕

“2017年的时候,一到月底资金紧到完全借不到跨月资金,2018年基本没有这种情况出现了,每月月底即便紧的话也只紧几个小时。”一位农商行交易员称,相较于严监管的2017年,去年全年银行间市场资金面都宽松很多,月中缴税缴准、月底卡指标对资金面的影响已经很小,2018年跨年资金虽然紧张,12月27至28日银行以高利率还是可以借到跨年资金的。

“各家银行都在压缩债券配置规模,压出来的那部分钱只能在银行间市场‘甩卖’。”上述交易员表示,在监管以及杠杆约束下,今年银行债券配置规模受到压缩,而在央行流动性不断投放,银行风险偏好较低、贷款意愿偏弱的情况下,只能将资金在同业市场“甩卖”,导致资金利率不断下行。

而在债券配置规模压缩的背景下,银行更愿意持有变现能力更强的短久期债券。上述交易员称,相较于以1.4%的利率直接在同业市场上出资金,这部分流动性若用来配置超短融等短久期债券,明显更为划算,因而流动性宽松的对债市也产生直接影响。

股债行情纷至沓来

跨年之后资金面处于较为宽松的状态,同时降准将带来长期资金投放,市场对股市债市后续行情的乐观情绪升温。

降准预期以及降准消息的刺激下,股市出现了明显的反弹。上周五宣布降准当日,上证指数上涨2.05%,双休日之后市场热情也并未退减,近两个交易日分别在高位小幅震荡,保持了较高的成交量,即使今日以0.26%的微跌收盘,也并未跌破上周五高点。

与此同时,新一轮债市行情也悄然开启。

继2018年12月上旬十年期国债收益率突破3.30%后,近期收益率再度下行并突破前低,今日在资金利率不断下行的催化下,十年期国债收益率快速下行至3.11%,而十年期国债期货T1903亦大幅上行0.55%。

中信证券研究所副所长明明认为,经济下行不断得到确认和资金宽松是本轮行情的背后主线。而与此同时,美联储近期偏鸽派的表述,引发市场对于美联储加息放缓的预期,并进一步使得美国长端收益率下行,中美长端利差逐渐走阔,我国货币政策开展仍有空间。

在股债“跷跷板”原理下,市场人士认为,股市债市的行情将纷至沓来。

交通银行发展研究部高级研究员陈冀认为,在流动性相对充裕的环境下,若国内股市启动滞后,短期债市运行状况依然会较为乐观,他预计1月份十年期国债到期收益率或在3.1%附近震荡。

(原标题:资金宽松,市场人士惊呼:钱太不值钱了!股债市行情都要来了?)

关注中国财富公众号