今年8月以来,银行机构开始正式进军私募行业,在中基协登记为私募基金管理人,成为市场关注焦点。

8月3日,工商银行全资子公司工银金融资产投资有限公司率先成功拿下私募牌照,随后8月27日,农业银行的债转股实施机构设立的私募也完成备案;就在9月29日,建设银行旗下的建信金投基金管理(天津)有限公司也完成私募管理人备案登记;另外,中国银行的债转股实施机构在9月30日也成立了投资子公司,未来有望取得私募牌照。

在新一轮市场化债转股拉开帷幕后,工、农、中、建、交五大行均设立了债转股实施机构,包括工银投资、农银投资、中银资产、建信投资、交银投资。政策鼓励这些金融资产投资公司设立附属机构,由其依据相关行业主管部门规定申请成为私募股权投资基金管理人,设立私募股权投资基金,依法依规面向合格投资者募集资金实施债转股。

从2017年下半年开始运营,目前五大行的债转股实施机构均实现盈利。半年报数据显示,五大行的市场化债转股实施机构,资产总额均超过百亿元,上半年合计净赚7.23亿元。

建行旗下债转股机构拿下私募牌照

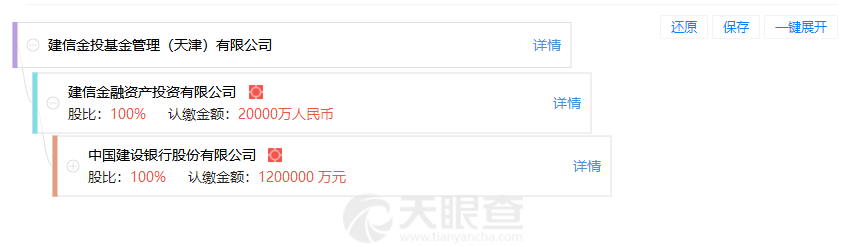

近期,建行旗下的投资公司也拿到了私募牌照。协会备案信息显示,建信金投基金管理(天津)有限公司(简称“建信金投基金”)成立于2018年8月10日,随后于9月29日就在中国证券投资基金业协会完成私募基金管理人登记。机构类型是私募股权、创业投资基金管理人。注册资本金为2个亿,实缴资本5000万,实缴比例25%。

从工商信息可以发现,建信金投基金由建信金融资产投资有限公司(简称“建信投资”)100%控股,而建信投资是建设银行成立的实施债转股的全资子公司。也就是说,建信金投基金是建设银行债转股实施机构设立的私募基金子公司。

目前公司的法定代表人是谢海玉,曾经先后在建设银行资金交易部、金融市场部任职,2017年担任建信投资的副总裁兼首席投资官,2018年任建信金投基金总经理。公司还有其他高管,包括3位副总经理黄薇、刘丹、黄柯等。

中行债转股机构也成立了投资子公司

基金君查阅工商信息发现,就在9月底,中国银行旗下的债转股实施机构——中银金融资产投资有限公司(简称“中银资产”),也成立了私募基金子公司,就是中银资产基金管理有限公司(简称“中银资产基金”),但是尚未在中基协备案。

资料显示,中银资产基金成立于2018年9月30日,由中银金融资产投资有限公司100%控股,注册资本金为5亿元,法定代表人为李盛。

按照建信金投基金的备案速度,中银资产基金可能也将很快拿到私募牌照。

工行、农行率先拿下私募牌照

除了建行一家新备案的私募,中行一家刚成立、尚未备案的投资子公司,工行、农行旗下的债转股实施机构今年都在中基协备案登记了私募基金管理人。

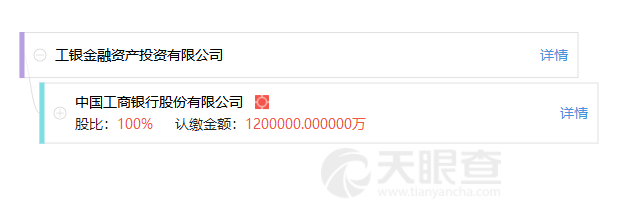

今年8月3日,工银金融资产投资有限公司(简称“工银投资”)完成了私募管理人登记备案,该公司成立于2017年9月26日。该公司由工商银行100%控股,注册资本金为120亿元,实缴比例100%,员工人数达到73人。公司法定代表人为张正华,曾任工行总行信贷与投资管理部副总经理兼不良资产处理中心总经理等职务。

工商银行成为首家进军私募的银行,随后农业银行也拿下了私募牌照。

8月27日,农银资本管理有限公司(简称“农银资本”)完成了私募基金管理人登记。该公司成立于2018年8月6日,由农业银行旗下债转股实施机构农银金融资产投资有限公司(简称“农银投资”)100%控股,注册资本金为5亿元,实缴资本2亿元,实缴比例40%。公司法定代表人为宋迎春,曾在农银国际任副总。

基金君发现,工、农、中、建、交五大行中,既有直接将债转股实施机构登记成私募基金管理人的,比如工行,也有在债转股机构旗下成立一家投资公司再备案成私募管理人的,比如农行、建行;另外,交行的债转股实施机构——交银金融资产投资有限公司(简称“交银投资”),尚未成立投资公司,也没有备案私募管理人,后续值得期待。

政策支持银行成立私募开展债转股

此次几大银行纷纷进军私募行业,跟债转股关系密切。何为债转股?简单来说,就是将债权转化为股权,是不良资产的处置方式之一,既可帮助企业去杠杆、降负债率、缓解经营压力,又可帮助降低银行不良贷款率。

2016年新一轮市场化债转股拉开帷幕,工、农、中、建、交五大行均设立了债转股实施机构,包括工银金融资产投资有限公司(工银投资)、农银金融资产投资有限公司(农银投资)、中银金融资产投资有限公司(中银资产)、建信金融资产投资有限公司(建信投资)、交银金融资产投资有限公司(交银投资),试点开展债转股及配套支持业务。

这些大银行拿私募牌照,离不开政策的支持。今年1月,国家发改委网站发布《关于做好市场化银行债权转股权相关工作的通知》,允许实施机构发起设立私募股权投资基金开展市场化债转股,各类实施机构发起设立的私募股权投资基金可向符合条件的合格投资者募集资金,并遵守相关监管要求。

今年6月,银保监会发布的《金融资产投资公司管理办法(试行)》,第二十五条明确指出,金融资产投资公司可以设立附属机构,由其依据相关行业主管部门规定申请成为私募股权投资基金管理人,设立私募股权投资基金,依法依规面向合格投资者募集资金实施债转股。

今年8月,由国家发改委、人民银行、财政部、银保监会、国资委五部门印发的《2018年降低企业杠杆率工作要点》明确,支持金融资产投资公司通过发行专项用于市场化债转股的私募资管产品、设立子公司作为管理人发起私募股权投资基金等多种方式募集股权性资金开展市场化债转股。

近年来,银行的债转股机构在设立私募股权基金上不断取得进展,工银投资、农银资本、建信金投基金均完成私募管理人登记,同时银行还探索与其他私募股权基金合作等方式参与债转股。

五大行债转股实施机构上半年净赚7.23亿元

最后,我们来看看,工、农、中、建、交五大行开展债转股业务的情况。2018年上市公司半年报显示,五大行的市场化债转股实施机构,报告期内合计净赚7.23亿元。

截至2018年6月底,工银投资的总资产为125.88亿元,净资产为124.66亿元,上半年实现净利润2.73亿元。

中银资产的资产总额 101.30 亿元,净资产为100.98亿元。上半年实现净利润1.64亿 元。

交银投资的总资产为101.68亿元,净资产为101.43亿元,上半年实现净利润1.38亿元。

农银投资与34家企业签署债转股框架协议,在同业中首次以“自有资金+募集社会资金”方式投资央企债转股项目。农银投资的总资产为113.45亿元,净资产为102.30亿元,上半年实现净利润1.17亿元。

建信投资累计签署市场化债转股合作意向框架协议项目51个,签约金额6400亿元,落地金额1105亿元,是目前银行系债转股机构中落地项目规模最大的机构。建信投资的总资产为123.60亿元,净资产为120.59亿元,上半年实现净利润0.31亿元。

今年以来,债转股持续推进。国家发改委数据显示,截至7月31日,市场化债转股签约金额达到17325亿元,资金到位3516亿元,资金到位率20.29%。

从目前落地案例来看,债转股大概有两种操作模式:一是实施机构将债转股对象债权直接转为股权,即收债转股;二是发股还债,一般通过设立基金参与债转股。

近期,工银投资对悦达集团实施的市场化债转股项目首期10亿元资金正式到位。据江苏省发改委官网消息,该项目由工银投资通过增资扩股的方式,持有悦达集团子公司——上海悦达新实业集团股权。悦达集团通过实施市场化债转股,资产负债率下降约2.3个百分点,实现了存量有息负债规模下降。

4月,建信投资与中信并购投资基金、上海国鑫投资发展有限公司等机构完成对北京东富天恒投资中心的增资,建信投资持股比例达8.33%。8月22日,建信投资参与了江西省市场化金融债转股第一单——中鼎国际建设集团债转股,项目金额达4.5亿元。

年初,农银投资与湖北省高新技术产业投资有限公司发起设立债转股专项基金,该基金设计规模20亿元,首期5亿元。8月23日,东方园林发布公告称农银投资拟在未来三年内,出资不超过30亿元,持有其危废处理板块子公司东方园林集团环保有限公司不超过49%的股权。