保险业务表现持续改善。中国银保监会最新数据显示,今年前8月原保费收入同比下降0.74%,但总保费同比降幅连续7个月收窄,且单月保费自今年4月以来已连续5个月同比增长。

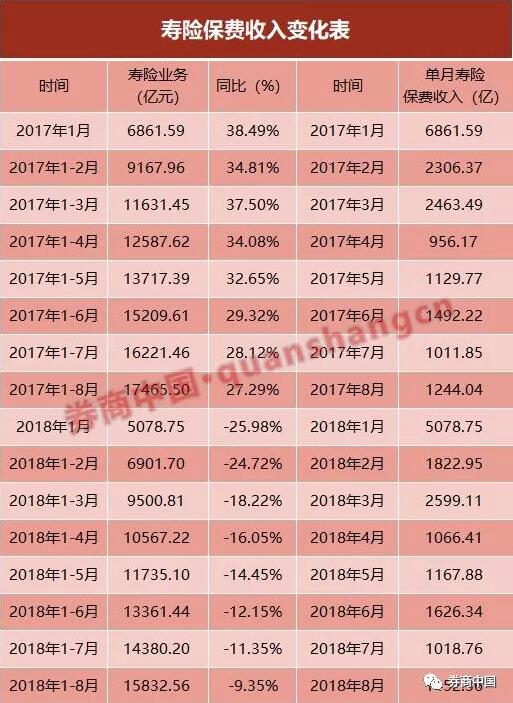

拖累保费收入下滑的是占保险市场半壁江山的寿险业务的下滑。同样,带动大势触底回升的也是寿险业务的好转。今年来寿险业进入转型调整期,通过大半年的调整转型,已经找到了转型之道。最新数据显示,前8月寿险业务原保费收入同比下降9.35%。前7月这一数据为同比下降11.35%。

来看下前8月保险市场几组重要数据和变化:

保险业总资产17.66万亿元,较年初增长5.41%;

原保险保费收入2.74万亿元,同比下降0.74%;

保额5264.56万亿元,新增保单181.95亿件;

资金运用余额15.71万亿,较年初增长5.29%。

保费降幅连续7个月收窄

银保监会最新披露的数据显示,截至8月末,保险业总资产17.66万亿元,较年初增长5.41%,净资产19891.95亿元,较年初增长5.56%。

今年前8个月原保险保费收入2.75万亿元,同比下降0.74%,其中产险公司原保险保费收入7810.26亿元,同比增长13.17%;人身险公司原保险保费收入1.96万亿元,同比下降5.37%。

人身险三大险种中的健康险、意外伤害险都实现了超过17%的增长,仅寿险业务原保费收入15832.56亿元,同比下降9.35%。

值得一提的是,寿险业务单月保费自4月起便开始正增长。以往开门红全年的寿险经营节奏正在改变。今年开门不红出现的保费缺口,随着寿险经营的全年常态化推进,开始逐步被弥补。

寿险业务的同比下滑更多与产品结构调整有关。去年以来,在监管部门的主导下,寿险产品经历多轮清理整顿,回归保险保障。影响最大的是去年10月1日实施的《关于规范人身保险公司产品开发设计行为的通知》(又称“134号文”)。

“134号文”对快速返还、附加万能账户类产品进行了限制。例如,两全保险产品、年金保险产品,首次生存保险金给付应在保单生效满5年之后,且每年给付或部分领取比例不得超过已交保险费的20%;保险公司不得以附加险形式设计万能型保险产品或投连型保险产品。

产品由趸交为准转为期交为主的背后其实是险企经营策略和渠道策略的转型。一家寿险公司负责曾对记者感叹,以前寿险公司非常注重开门红,有的公司甚至仅靠开门红大卖趸交就完成全年70%以上的任务,这本身就是不合理不正常的。该人士认为,寿险经营从短平快回归全年常态化经营,这才是寿险经营的合理节奏。

另一方面,以往银保渠道一家独大的局面被改变,由于个险渠道更加容易销售长期期交型产品,该渠道成为险企争相布局的重点渠道。

多重努力推动险企新保业务回升。实际上,随着民众保障意识提升和税优政策推动,人们对保险保障的需求正在呈现出高增长态势。这也从另一方面推动寿险业务持续止跌回升。

人身险公司未计入保险合同核算的保户投资款和独立账户今年新增交费5717.04亿元,同比增长27.32%。此类产品主要为投资理财型,相比最高峰时增速已经明显下调,不过这个增速仍然不低。

相较人身险业务在年初探底后的逐步回升,产险业务则出现了保费增速下降趋势,不过仍保持较快增速。产险业务中,交强险原保险保费收入1281.90亿元,同比增长9.59%;农业保险原保险保费收入为462.38亿元,同比增长18.77%。

广东超江苏成第一保费大省

银保监会披露的数据显示,前8个月,广东、江苏、山东、河南、四川、浙江、河北、北京、湖北、上海等十个省市寿险原保费收入共计约1.58万亿元,在寿险总保费中占比57.62%,与去年同期的59.25%占比下降约1.63个百分点。

广东和江苏历来是保险大省,在前7月数据统计时,江苏省仍占据保费收入第一大省宝座,但第二名广东省与第一名江苏的差距仅仅只有不到8亿元保费差距。到了8月末,广东省已经赶上并超越江苏,保费收入2447.62亿元,比第二名江苏省多约15.3亿元。

与前十大寿险公司中曾有新面孔杀出黑马不同,前十大区域市场虽然偶有名次变化,但近几年来整体保持稳定。江苏、广东、山东、河南、北京、四川、河北、浙江、上海、湖北等传统保险区域强省市一直稳定在保费收入排名前十。

新增保单181.95亿件

尽管保费仍然处于负增长区间,但是前8月保险业向全社会提供保额超5000万亿元。从这一点可以看出,过去一年来保险结构的调整效果初显,保险产品的保障属性显著加强。

今年前8月,保险业提供保险金额5264.56万亿元。其中,产险公司保险金额4518.48万亿元;人身险公司本年累计新增保险金额746.08万亿元。

从险种看,车险保额129.76万亿元;责任险保额466.11万亿元;农险保额22262.44亿元;寿险本年累计新增保额17.21万亿元;健康险保额583.90万亿元;意外险保额3105.66万亿元。

保险业新增保单件数181.95亿件。平均每一个中国人拥有超13件保单。其中,产险公司签单数量176.61亿件;人身险公司本年累计新增保单5.34亿件。产险公司保单之所以售出了最多的新增保单,主要是因为以小额、分散为特点的网络创新险种频出,更多件均保费更低的保单推动了更多保单被售出。

从险种看,货运险签单数量32.00亿件;责任险42.89亿件;保证险13.62亿件;车险2.81亿件;寿险本年新增累计保单0.63亿件;其中普通寿险3475.76万件;健康险17.51亿件;意外险43.25亿件。

2018年前8月,产险业务赔款3625.35亿元,同比增长16.03%;寿险业务给付3127.49亿元,同比下降8.23%;健康险业务赔款和给付1039.51亿元,同比增长36.34%;意外险业务赔款172.25亿元,同比增长21.87%。

寿险“老三家”份额下滑

寿险市场份额和座次的变化,一定程度上反映了过去一年保险业清理整顿的影响。

今年1-8月,排名市场前三名的国寿股份、平安寿险、太保寿险原保费收入分别为4190亿元、3295亿元、1607亿元,增速分别为4.05%、21%、14.77%。这3家险企合计保费9091.43亿元,市场份额达到46.29%。

在去年底、今年初寿险业回归保障的大趋势下,具有传统品牌和市场优势、同时产品结构合理的大型寿险公司虽然新保增长亦受到影响,但由于续期业务拉动,整体增长依然大幅高于行业平均水平。

例如中国人寿上半年新单保费为918亿元,相较去年同期下滑472亿元,但是续期保费达到2352亿元,同比增加了547亿元,这部分净增量不仅可以弥补新单缺口还有富余,推动总保费增长。

随着保险公司逐步适应寿险转型节奏,寿险新保已重回增长态势。实际上,三大家保费的市场份额除了在今年1月末达到最高的52.17%,此后市场份额便一路下降,不过目前仍高于去年底的41.12%。

与此同时,寿险老大国寿的市场份额进一步巩固。

2013年~2017年,人身险前十大位次多次更迭,“一代霸主”中国人寿原保费市场份额由2013年的30.42%降至2017年底的19.67%。今年前8月,国寿在大幅压缩趸交保费的基础上,公司实现保费收入4189.66亿元,同比增长4.05%,市场份额则回升至21.33%,较2017年底提升1.66个百分点,稳居行业第一。

由于平安人寿保持了更快的同比增速,其与国寿的差距呈现拉锯态势。平安人寿前8个月原保费收入为3294.81亿元,仅比国寿少894亿元。如果算上万能险和投连险,保费差距仅有475亿元。不过,这一差距较7月末有所扩大。

太保寿险则稳定地把持着第三把交椅,市场份额由7月末的7.94%提升至8月末的8.18%。紧随其后的是华夏人寿、太平人寿、泰康保险、新华保险、人保寿险、富德生命人寿和中邮人寿。

不过,险企也面临新保增长和代理人产能回落考验。万联证券分析认为,预计主要寿险公司下半年新单总体将保持继续改善趋势,代理人队伍规模保持较好、销售能力较强的公司有望延续单月新单保费高增长表现,进一步改善新业务价值增速。

财险总保费增速持续下滑,农险高增长

今年以来产险业务增速逐月下滑,但整体上仍维持较快增长。前8个月产险业务原保险保费收入7106.07亿元,同比增长11.24%,为今年保费增速最低点。

农险业务则发展较好。前8月农业保险原保险保费收入为462.38亿元,同比增长18.77%。

与此同时,大保险公司的份额集中态势持续。2017年,人保财险、平安财险、太保财险等3家财险巨头合计市场份额为63.50%,今年前8个月这一数字为63.7%。另外,在88家财险公司中,排名后50位的财险公司市场份额曾从2015年末的5.14%快速降至2017年末的2.92%,今年前8月其总保费虽然为223.49亿元,不过占比进一步降至2.86%。

保险投资增配固收项目

资金运用方面,截至今年8月末,保险资金运用余额15.7万亿元,较年初增长5.29%。其中,银行存款21605.23亿元,占比13.75%;债券55292.81亿元,占比35.20%;股票和证券投资基金19532.4亿元,占比12.43%;其他投资60667.11亿元,占比38.62%。

相比今年初,银行存款占比增加0.83个百分点,债券占比上升0.61个百分点,股票证券上升0.13个百分点;其他投资下降1.57个百分点。

固收类投资项目尤其是债券,是保险资金非常重要的投资方向。2017年以来,在短短一年多的时间里,债券市场经历了快熊到慢牛的波动行情,也为保险固收类投资提供了一定增配空间。今年以来,在资本市场波动的情况下,保险机构进一步加大了定期存款和债券投资。

以上市险企为例,截至2018年6月30日,太保固收类投资较上年末增长10.8%。平安上半年投资债券额度达到1.14万亿元,在总投资资产中的占比提升0.6个百分点到44.3%。