2018年5月15日是国际金价跌破1300美元的重要关口,该关口是2018年1月以来多次对金价起到支撑的关键区域,而且5月15日黄金的暴跌幅度也创出了18年以来的最大单日跌幅。黄金的暴跌是在意料之中,只是破位暴跌来得稍微晚些。只因进入2018年以来,风险情绪一直 伴随着金价,对金价起到支撑。但是这种支撑只是延缓下跌的时间,并不能改变黄金整体向下的态势。

自从美国在2017年12月通过规模达1.5万亿美元的减税政策,以及规模达1.3万亿美元旨在维持政府运转至财年结束的支出法案后,美国财政赤字不断扩大。据美国国会预算办公室(C B O)的数据显示,2017年预算赤字为6680亿美元,2020年预计升至1万亿美元。与此同时,4月美国国内失业率降至3.9%,创20世纪60年代以来最低,且继续呈现下降的趋势。

美国从2018年1月1日起开始实施大规模的减税政策,同时美元指数大幅走低,最低触及88.25,并持续两个多月的盘整,使得美国海外制造业在美元低位时有充分的时间回流美国。制造业的回流为美国就业提供了充分的岗位,使得就业率走低。

特朗普上台以后,一直奉行美国优先原则,对内通过减税政策和财政刺激政策带动制造业回落和经济的发展,对外通过贸易关税,制造贸易分歧,减少美国的逆差。据统计,美国2018年4月经济是有史以来最好的一个月,贸易顺差达2180亿美元,4月财政盈余也达纪录新 高——2180亿美元。美元指数从4月中旬开始上涨,脱离年初低位,涨幅达5%。

财政刺激政策同时使得美国债务增加。据高盛预测,美国债务占G D P的比重将从当前的4%提高到2021年的5.5%。对此,高盛经济学家表示,赤字非比寻常的递增发生在联邦债务在G D P中的占比接近历史最高水平的时候,而由此导致国债增发,又将使得公众需要在未来数年吸收更多的政府债务。为了掩盖持续增加的债务问题,美国政府将不得不继续发行国债。而恰逢美联储退居市场幕后,这就带来了美债供给失衡的问题。没有美联储这个大买家,美国政府将不得不降低债券价格,以吸引投资者融资,从而推高美债收益率。据高盛预计,到2019年年底, 10年期美债收益率预计将从现在的3%攀升到3.6%。

购买美债除美联储的主要力量之外,就是各国的央行。黄金和美债一直是各国央行增加的货币储备,而相对于黄金,美债具有更多的收益附加值,黄金只能作为单一的自身溢价来获得利润。美国为了争取这部分购买力量,也不允许金价大幅上涨,而是要打压金价下跌走低。市场当前普遍预测,美联储将在2018年和2019年分

别加息三次。但是在财政刺激政策下,美国经济面临过热的风险。美国就业市场不断走向紧俏是一种更好的说明。美联储或将加快加息步伐,旨在给经济发展“踩刹车”,美联储的政策可能会比市场预期的更加偏激。

另外,欧洲央行作为全球第二大央行,将于今年 9 月结束购债规模。市场普遍预期 2019 年将加息一次。英国央行行长卡尼明确表示 2018 年加息一次。加拿大央行市场预期将于今年 7 月加息一次。日本央行将会根据通胀情况逐步收紧货币政策。全球央行将跟随美联储的步伐进入全面货币收紧进程。货币的收紧将对黄金整体上承压。

从黄金自身的特点来看,黄金主要作为金属类商品,在经济持续增长的情况下,货币属性更加淡化。另外,全球经济增长,而通胀一直低迷。尽管今年以来油价持续上涨,但是CRB指数一直未能上破435的位置。通胀不能回升,致使大宗商品全面承压,那么黄金就不能独善其身地上涨。

透过金融市场的本质,我们才能更清晰地理解技术层面所包含的更深层次的意义。

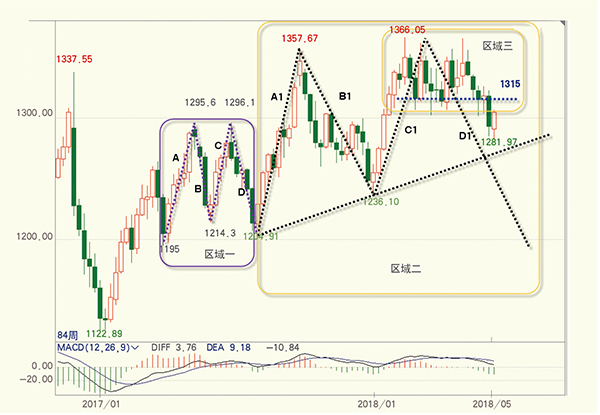

从黄金2017年3月到2018年5月的走势图中,我们能够清楚地看到一个非常有趣的事情。区域二所形成的形态基本上就是区域一的放大,并且A1和A、C1和C在幅度比例上,基本上都是1.5倍,而在时间比例上,同样大于等于2倍。B/A和B1/A1在幅度比例上,基本上都是前 波的80%的幅度。那么,我们可以大胆地做一个假设,如 果D/C和D1/C1的比例相等,那么D1的目标应该在1216区域。

另外,如上图区域三,黄金在1315~1366之间连续盘整3个多月的时间,金价最终向下突破,跌破1300的关口。 而周K线收盘的实体部分基本上位于1315一线上方。理论上,向下运行整理高度的1倍幅度是在1264区域,而2倍的 幅度位置在1214区域。而横盘整理区域近3个月时间,一旦 向下破位,在时间和力度上来看,1倍幅度很难起到支撑左右,而向下运行2倍幅度的概率较大。

从以上图形的波段比例和形态理论的幅度来看,黄金这波的下跌调整在技术面上远远还没有结束,而这波的整体目标理论上在1214~1216区域的概率较大。

综述,全球经济持续增长,欧洲央行、英国央行以及日本央行将会随着美联储加息的步伐而收紧货币。在主要央行的紧缩政策下,大宗商品、黄金的商品将继续承压。另外,我们也看到“朝核”问题、“伊核”问题 以及中东局势都可能成为短期支撑黄金的因素,只要不发生局部的战争等武装冲突,黄金在基本面因素下,逐渐下跌的概率较高。