证券时报记者获悉,江西银行已通过港交所聆讯。该行拟最多发行11.7亿股H股,发售价格在5.94港元至6.66港元,以此计算,该行募资最多达82.4亿港元,募资净额全部用于补充资本金。

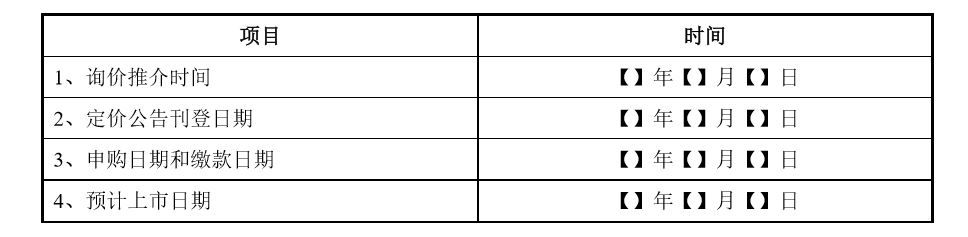

据了解,该行定于6月13日至6月19日进行全球招股,并计划于6月26日在港交所主板挂牌上市,股票代码为1916.HK。

五位基石投资者护航

根据安排,该行此次公开发行中约92.5%的股份将进行国际配售,香港公开发售仅占比约7.5%,折合约0.88亿股H股,另外还有15%超额配售权。

与其余赴港上市银行一致,江西银行此番IPO也获得基石投资者“保驾护航”。其销售文件显示,基石投资者已同意按发售价认购合共约4.9145亿美元可购买的H股数目。

其中,YangoInvestment、RoadShineDevelopments、SinolendingFintechCompany、中华金融控股及富通保险认购金额分别为14亿港元、1.15亿美元、1亿美元、5000万美元及4800万美元。

据悉,YangoInvestment是福建阳光集团设立的境外全资附属公司,RoadShine为中信国安集团旗下孙公司,SinolendingFintech则是点融网战略投资伙伴SinolendingGroup旗下公司。

总资产近4000亿元

作为江西省最大的城商行,江西银行其实刚刚成立约两年半。2015年12月,南昌银行收购省内的景德镇市商业银行,并更名为江西银行。这也是江西省首家省级法人银行。

在该行成立启动会上,江西省委、省政府就明确要求江西银行实施吸并组建、引进战投、首发上市的三步战略。2017年省政府工作报告中也提及要“推动江西银行上市”。

此后,该行H股上市申请于今年1月中旬取得江西银监局批复同意。1月末,江西银行向证监会提交境外发行股票申请,并在2月初获受理。2月12日,江西银行正式向港交所提交上市预披露文件。

值得注意的是,在向港交所提交IPO申请前,江西银行刚刚完成行长“换帅”。据了解,原江西银行行长吴洪涛现已上任广东华兴银行行长,原广东南粤银行行长罗焱则在今年2月初获聘为江西银行第二任行长。

截至去年末,江西银行总资产较年初增长17.93%至3700.05亿元,其中非标债权资产投资规模达到1512.51亿元。去年该行实现营业收入94.52亿元,实现净利润29.15亿元,分别同比增长5.21%、73.72%。

从收入结构上看,该行对公业务较为强势,去年全年营收占比达到54%,而金融市场业务、零售业务营收占比分别为27%、19%。

关注中国财富公众号