市场的变化也深刻影响着壳交易的博弈生态。据上证报记者统计,今年以来,约有20多家上市公司筹划易主事项。但与两年前坐地起价的盛况不同,如今壳资源溢价幅度已急速收窄,平价转让成为主流。

“壳资源贬值的直接原因是二级市场持续波动,深层次原因则与监管环境、IPO常态化等有关。”资深投行人士对记者表示,与两年前的易主热潮相比,今年控股权转让交易的重要特点是从主动到被动,“在去杠杆背景下,控股股东出现资金问题的案例增多,不得已被动让渡控股权筹资纾困。”

坐地起价现象不复存在

6月1日,山东章鼓披露,大股东章丘公有资产公司与亚都科技未能达成协议,决定终止股权转让。5月18日,公司曾披露大股东拟将所持29.81%的股份转让给亚都科技。

据上证报记者统计,这是今年以来终止的第6单易主案例。此前,金新农、群兴玩具、英飞拓、南纺股份等公司也曾筹划易主事项,但均告失败。

值得注意的是交易价格体系。据山东章鼓披露,原计划的股权转让价格范围为:不低于停牌前20个交易日股票均价的90%,不高于停牌前20个交易日股票均价的110%。与之类似,正停牌筹划控股权变更事项的腾信股份也披露,预计交易价格以停牌前一交易日收盘价为基础,同时参考停牌前20个交易日均价确定交易价格。

回看2016年易主高潮期,溢价50%以上的易主案例比比皆是,个别案例转让溢价达2倍以上。“现在卖方坐地起价的现象已不存在了,买方基本按照最新市价来谈。”有投行人士对记者表示,“现在控股权转让对二级市场股价的刺激有限,买家会结合大盘情况对公司复牌后股价进行估测,不会给很高溢价。”

部分案例出现了“讨价还价”的情况。成都路桥今年初披露控股权拟转让给宏义嘉华,但迟迟未交割,引发监管部门问询。公司6月7日披露,经双方协商,转让价格从13.99元/股下调为12.59元/股。

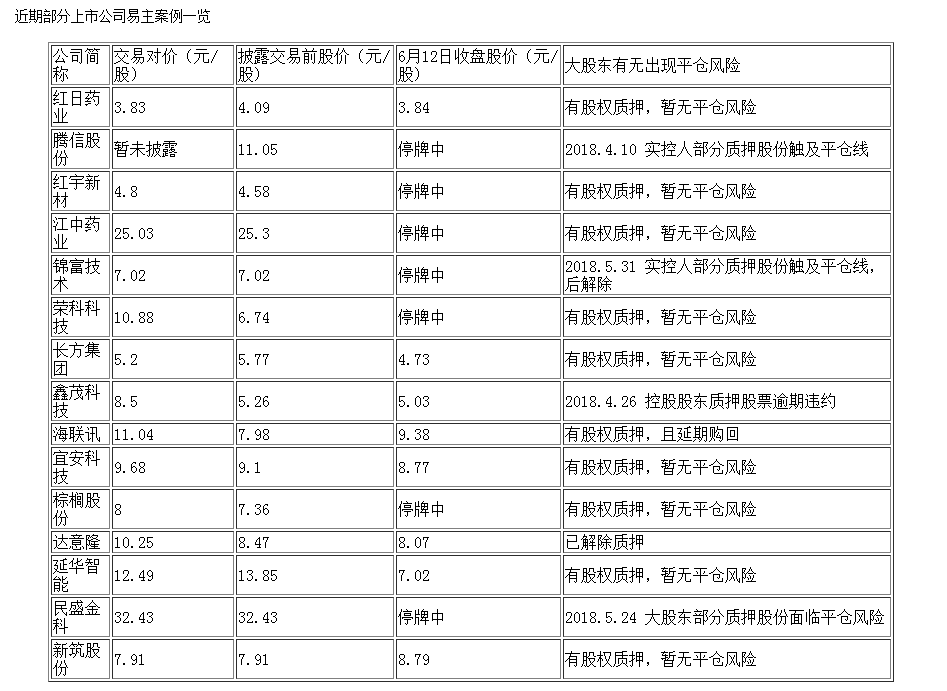

据上证报统计,剔除内部转让等情形,今年以来共有20多家上市公司筹划易主事项,除少数案例出现50%以上的溢价外,其余的控股权转让多为平价,延华智能等案例甚至出现了小幅折价。

市场波动改写博弈格局

令人唏嘘的是,两年前易主热潮中的豪气买家,今年频繁出现在卖家席位上。

今年2月,达意隆实控人杜力、张巍将所持6.66%的股份转让给了张颂明,后者成为实际控制人。其实,张颂明是达意隆原实际控制人,在2015年7月、2016年4月陆续将所持4100万股股份转让给杜力、张巍,转让价分别是26.55元/股和22.25元/股。杜力、张巍入主后多次筹划重组未果,最终又将“权杖”交还给了张颂明,而本次股份转让的价格仅为10.25元/股。

“重组监管严,资金压力大,不少杠杆玩家在寻求让壳。”一中介人士对记者举例说,某机构2015年底以15元/股的价格受让股份入主某上市公司,加上壳费等其他费用及融资成本,实际持股成本高达25元/股。该公司多次重组失败后股价大幅下跌,目前股价12元/股左右,想要成本价卖壳一直未果。“现在的市场不比以前了,一倍的溢价幅度很难找到买家。”

较为特别的是,近期个别案例设置了“分期转让”模式。如锦富技术近日披露,公司实控人富国平及杨小蔚拟分三年将合计持有的20.88%股份转让给肖鹏或其实际控制的公司,其中,本次转让1/3,2019年6月30日前和2020年6月30日前再各转让1/3。本次转让价格暂定为7.02元/股,与停牌前股价持平。另外,近期红日药业的股权转让中,出现了远期交割模式,也引发交易所关注。

“分期转让的模式可减轻受让方的资金支付压力。”市场人士分析,拉长支付周期后,交易双方可能会按照后期的股价走势进行重新定价,有利于维护受让方的利益。

当然,较高溢价的案例依旧存在。例如,鑫茂科技大股东西藏金杖向富通集团出售上市公司控制权,较市价溢价约62%。但需指出的是,富通集团与鑫茂科技同属光通信行业,是同行业产业资本间的控股权交易案例。

资金链紧绷被动卖壳

从控股权转让市场的变迁看,2016年上半年出现井喷,而当年9月重组新规实施、交易所加大监管力度后,又迅速降温,溢价同步收窄。但今年以来,控股权交易案例数量重拾升势。

“这一轮卖壳的环境跟两年前有很大不同,当时是不少公司创始人主动想退出,趁市场高位套现撤离,不少产业资本和杠杆买家愿意高价投入。”资深投行人士分析,今年这一轮易主高潮,不少是由于大股东资金吃紧,被迫出售壳资源纾解资金问题。

一个新情况是,今年以来,由于去杠杆效应递增,加之二级市场波动加剧,不少上市公司大股东质押股份出现平仓风险,资金链紧绷。比如,锦富技术、腾信股份、金龙机电等公司在筹划控股权变更前,控股股东均出现过平仓风险。

如荣科科技在回复函中坦言,实际控制人向上海南湾转让控股权,主要由于负有较重的个人债务,对资金需求较大,出让股权以缓解资金压力。睿康股份的控股股东睿康体育今年3月将股份转让给深利源,原实控人夏建统亏损3亿元出局,其在回复关注函的公告中称,睿康控股本次股权转让主要系业务板块调整,集团集中主营业务和优化资源配置,降低负债并补充流动资金的需要。

更令人惊讶的是,部分公司曝光的民间借贷案件显示,实控人对外借款的年化成本高达12%至18%。“加杠杆收购上市公司控股权,再将所持股份质押融资是常见模式,但一旦遇到流动性收紧叠加股价持续调整,就会割断脆弱的资金链条,引发连锁反应。”市场人士称,“现在的市场,就遭遇了这一极端情况。”

部分私募因资金链危机不得不让渡控股权。比如,东晶电子实控人苏思通出现个人债务问题,将上市公司大股东蓝海投控的财产份额转让他人。再如,凯恩股份控股股东凯恩集团的有限合伙人深圳恒誉因自身债务问题,急需补充现金流,遂将资产份额转让给了中泰创展。

“当然,即使是现在这个时候,仍有机构愿意玩这个击鼓传花的游戏。”市场人士指出,同时应该看到,在IPO常态化、抑制炒壳、去杠杆等多重监管要素的作用下,壳资源的价值在持续消散。