征信报告,被网友戏称为结婚新“三大件”之一,正迎来更多场景的应用。

办信用卡、申请贷款,用它。

工作入职,用它。

出境签证,用它。

婚前检查,还是用它。

这张“经济身份证”的份量越来越重。

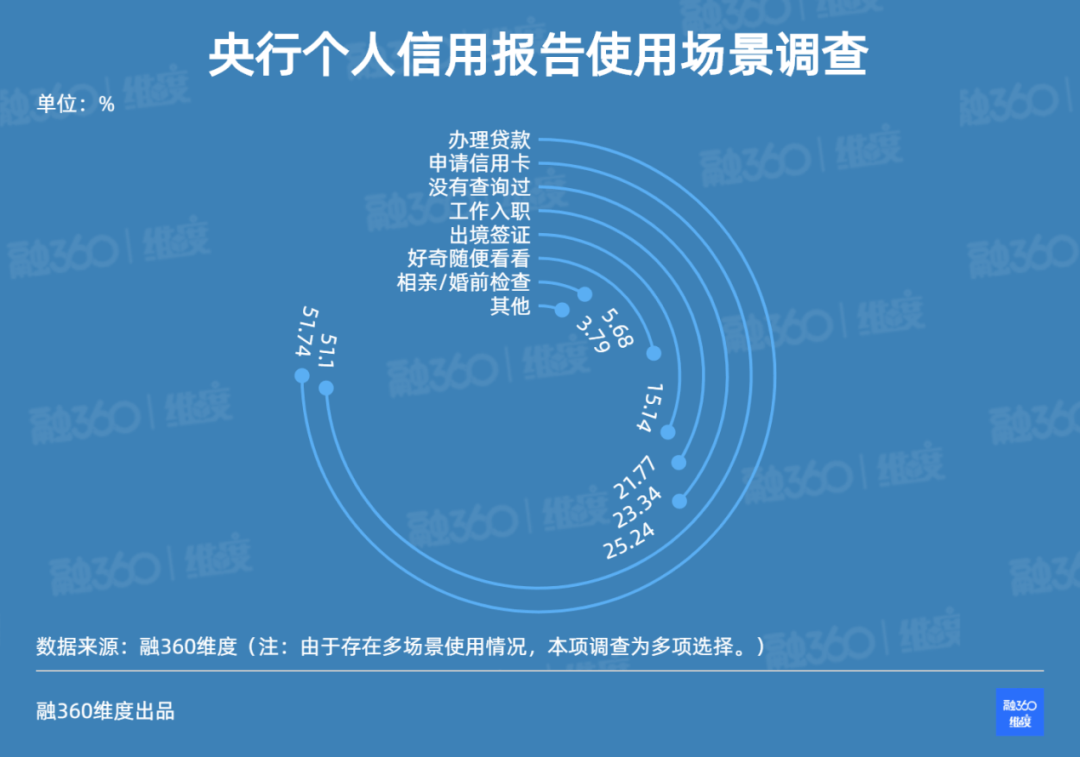

融360维度日前发布的《中国大众征信意识情况调查》(下称《报告》)显示,个人信用报告的使用范围已经远远超出信贷领域。

25%的人从未主动查询征信报告

超半数受访者表示,在办理贷款、申请信用卡情况下查询过个人信用报告;在出境签证、工作入职情况下查询过的受访者均超过两成。

“婚前该不该查对方征信”这一话题,曾在微博被热议,绝大多数网友在投票中选择“该查”。

根据这份《报告》的调查,真的有人不只是在微博上动动手指!5.68%的受访者表示,在相亲或结婚前,查询过对方的个人信用报告。

不过,表示从未主动查询或运用征信报告的也不在少数,占比达25.24%。

央行征信中心每年提供两次个人信用报告免费查询服务。《报告》认为,定期查询有助于了解自己的信用状况,同时避免一些意外事件导致自身信用受损而不自知。

央行征信中心披露的数据显示,2019年,个人和企业征信系统累计查询量分别为24亿次和1.1亿次,日均查询量分别为657万次和29.6万次。

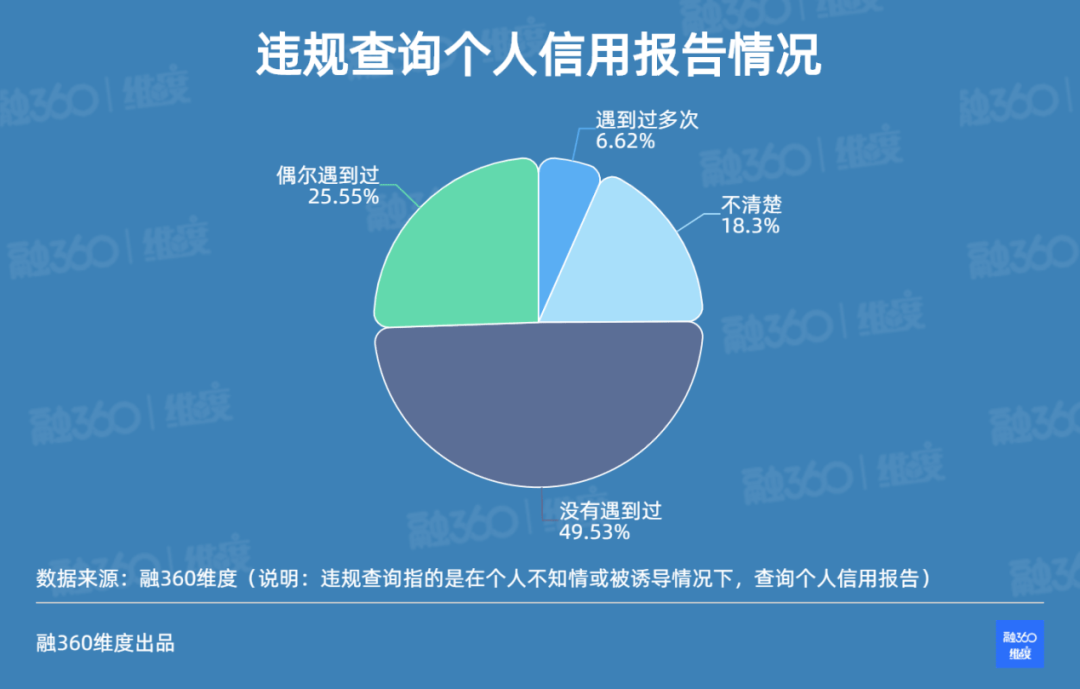

超三成受访者遭遇征信违规查询

有人从未查询过个人信用报告,有人却在不知情或被诱导情况下,遭遇了“被查询”。

《报告》显示,超三成受访者表示有过此类经历。

根据《征信业管理条例》规定,向征信机构查询个人信息的,应当取得信息主体本人的书面同意并约定用途。

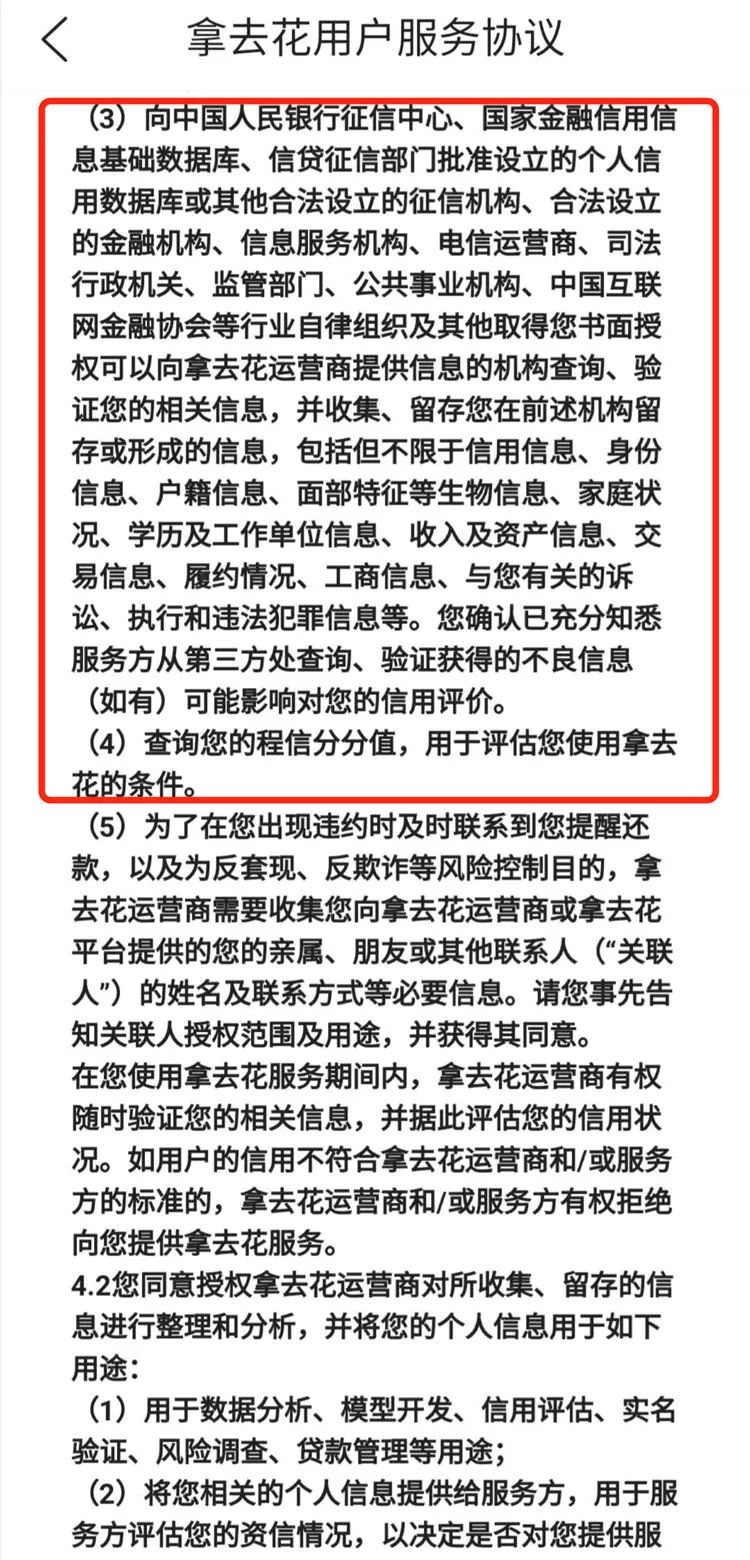

但有些机构出于业务开展的需要,通过优惠手段引导用户同意授权查询征信。

比如,有网友反映,某外卖APP将同意查询《个人征信授权书》与领取优惠券捆绑,消费者稍不留神,可能就忽视了小字标注的领取条件“成功获取xx贷额度”以及《个人征信授权书》。

《报告》提示,若一段时间内,个人征信报告因贷款、信用卡审批等原因被不同机构多次查询,但个人信用报告中的记录又表明这段时间内没有得到新贷款或申请过信用卡,可能说明信息主体向很多银行申请过贷款或申请过信用卡但均未成功,这样的信息对后续相关申请可能会产生不利影响。

在广州打工的赵晓时常接到一些推销贷款的电话,根源在于一次征信查询导致的信息泄露。

“之前我手头不宽裕,为了交房租,在网上借了一些钱,后来听说借钱会影响个人征信,我就想查一下自己的征信记录。”赵晓表示。

赵晓并不是通过央行官方渠道查询,而是在应用商店里随机下载了一个查征信的APP。

据悉,这类APP会要求获取用户手机多项隐私权限,包括位置、电话号码、访问摄像头,甚至包括读取短信和通讯记录等。

所谓的“直连央行征信系统”,也只是APP通过用户自己的信息去央行征信系统查询,这些应用仅仅充当了中介的作用。

数据显示,2020年二季度个人信用报告查询方面,消费金融公司查询1.3亿次,占比35.5%;民营银行查询9788.5万次,占比27.2%;小额贷款公司查询7162.8万次,占比19.9%;其他7类机构查询6251.7万次,占比17.4%。

按照查询原因分类统计,42.6%的查询用于贷前审批,52.6%用于贷后管理,4.8%用于担保资格审查等其他目的。

仅一成受访者对个人征信非常了解

近期发生的一系列社会公共事件,正唤起人们对于个人信用记录的重视。

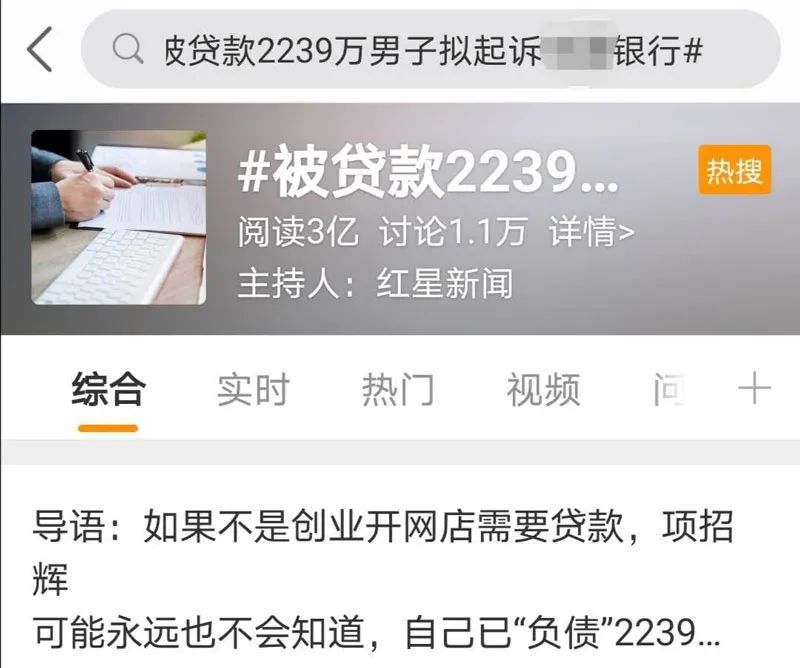

无论是日前热议的“花呗部分用户接入央行征信”,个人莫名“被贷款”数千万元,还是小伙为“消除”不良征信记录被骗11万元的教训,都受到舆论关注。

但热闹的讨论背后,不少人对于个人征信缺乏更具体的了解。

《报告》显示,近九成受访者在采访中表示,平时关注个人征信信息,但仅10.73%的受访者表示非常了解个人征信。

近两成受访者不知道个人信用报告的出具机构是央行征信中心,一半受访者不清楚个人信用报告免费查询次数是2次,仅有31.86%的受访者了解个人逾期记录展示时间为5年。

其中,低龄、低学历人群对个人征信的了解更少。乡村地区是个人征信知识普及的薄弱之处。

多数人有条件地支持缴费信息纳入征信

在个人征信记录应用到更多场景的同时,也有观点认为,可以对水、电、电信等缴费信息进行采集,丰富个人信用报告内容。

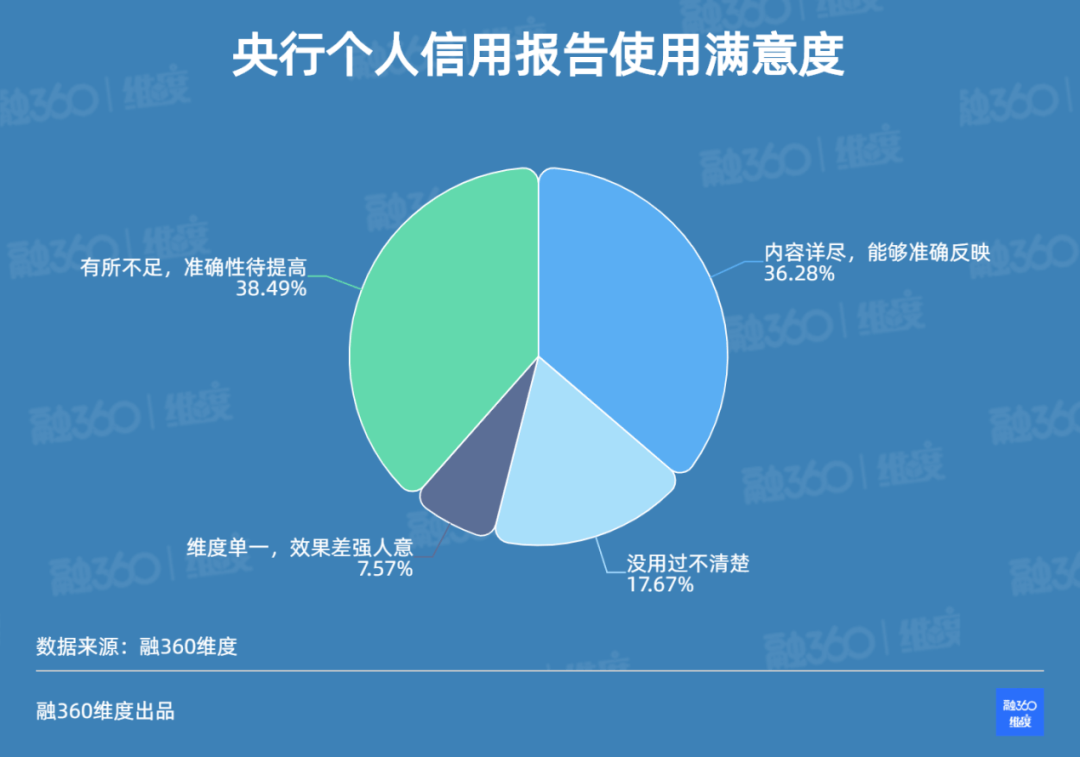

《报告》显示,36.28%的受访者表示央行个人信用报告内容详尽,38.49%的受访者表示有所不足。53.31%的受访者表示完全支持进一步丰富报告覆盖范围。

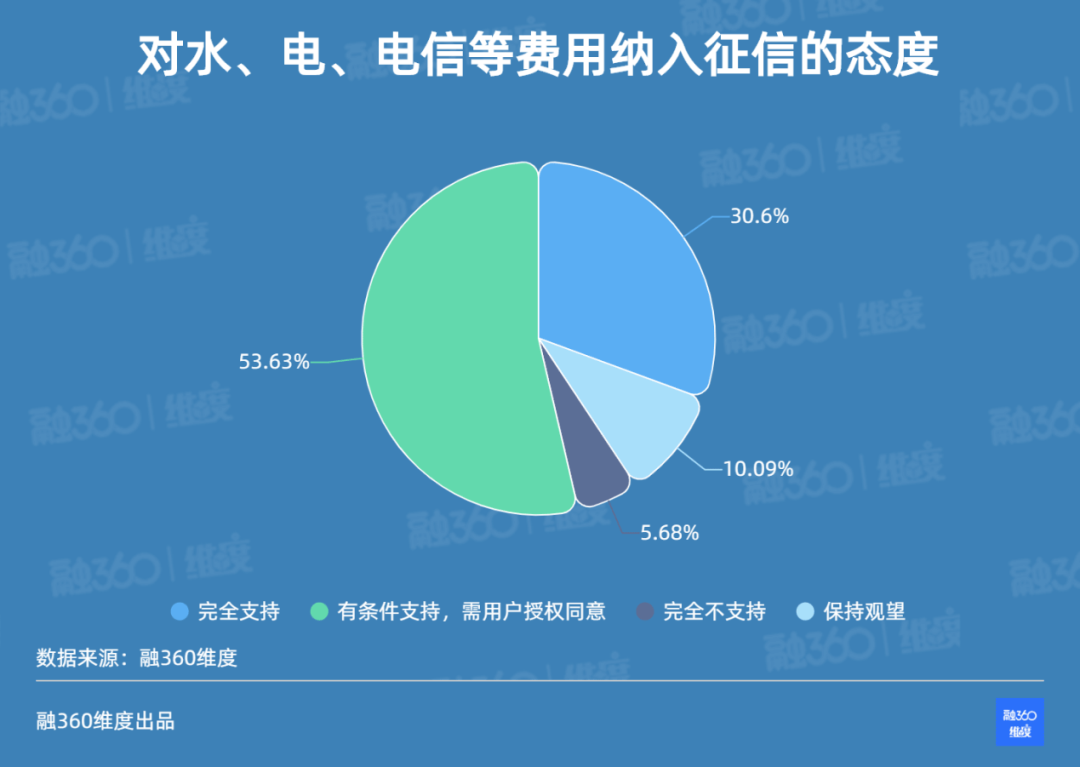

对于此前盛传的水、电、电信等缴费信息的采集,30.6%的受访者表示完全支持;53.63%的受访者表示有条件支持,前提是需要获得授权。

此前二代征信系统上线时,央行征信中心明确表示,暂不采集这些信息,未来采集这些数据的前提是取得信息主体的授权。

关注中国财富公众号